- 不動産投資のリスク

【listing用】0055|「不動産投資はやめとけ」と言われる理由は?本当にリスクが高いのかを徹底検証!

不動産投資は元本が保証された投資方法ではありません。空室リスクや自然災害リスクなどの多くのリスクを伴うため、投資に失敗して資産を減らす恐れがあることを理解した上で不動産投資を始める必要があります。

しかし、リスクを伴うと言っても、不動産投資に必要な知識をしっかり身につけてから投資を始めれば、リスクを抑えながら長期的に安定した収入を得られるでしょう。

この記事では、不動産投資が本当にリスクの高い投資方法なのかを徹底検証します。不動産投資の成功率を高める方法も解説しているため、資産形成のために不動産投資を行いたいと考えているものの、リスクを恐れてなかなか一歩を踏み出せないでいる人でも、リスクを抑えながら不動産投資を始める方法がわかる内容になっています。不動産投資に興味がある人は、是非参考にしてください。

<監修者プロフィール>

田中 佑輝氏

株式会社アルファ・ファイナンシャルプランナーズ 代表取締役

アジア金融の中心地であるシンガポールに10年間滞在。その後、東京スター銀行で専属ファイナンシャルプランナーとして、資産運用相談、日興コーディアル証券仲介業務、為替、セールスマネジャー、行員向け経済学、営業講師を経て独立系ファイナンシャルプランナーとして独立。

「不動産投資はやめとけ」と言われる理由

投資経験がない方のなかには「不動産投資は避けたほうがよい」と考えるケースも多くみられます。しかしそれは、その他の資産運用の失敗と同様、多くの方がリスクとリターンを十分に理解せず、漠然とした不安を理由にしているケースが多く伺えます。確かに、投資はリスクをともないますが、リスクが何なのか?どのように対処できるのかを理解した上で、プラス面をしっかり理解して進めていくことが大切です。まずは、反対されやすい理由を以下8つの項目に分けてご紹介します。

- 反対に理由はない

- 借金を背負うリスクがある

- 返済中のリスク

- 物件を売却する時のリスク

- 投資金額が大きいイメージがある

- 思うような収支計画にならない可能性がある

- 投資に対してネガティブなイメージを持っている

- コントロールできないリスクがある

【関連記事】不動産投資は「やめとけ」といわれる理由| 向いていない人と成功するためのポイントを徹底解説

反対に理由はない

反対される理由で最も多く、理解するにあたって気をつけたいのが、反対する人全員が必ずしも明確な理由をもっているわけではないという点です。相談された側は投資が成功した際に感謝されることよりも、投資が失敗した際に「あなたが賛成したから」と責められないことを優先して反対する場合があります。

同じ商品に投資した経験がある方なら自身の経験や事実から判断して意見をくれるかもしれませんが、自分自身がよく知らないものについて相談された際には反対した方が圧倒的に楽なはずです。このように額が大きい相談事には賛成しにくいという事実を理解しておきましょう。

不動産投資のリスクとメリットがゼロからわかる、スタートブックの無料プレゼントはこちら

借金を背負うリスクがある

不動産投資にはあって他の資産運用にはない「借入」は、不動産投資の最大のメリットである一方で、最大の不安ごとに感じる方は多いです。不動産のような資産を購入するための費用であろうと、「借金は消費性の借金と同様」との感覚を取り除くことができない限り、危ないものだと感じてしまうでしょう。」

ただし、借入不安は、乗り越えるべきものです。何より、借金は様々ある資産運用の中で唯一、不動産を購入する時だけ使えるもので、メリットは大きいのです。

返済中の空室リスク

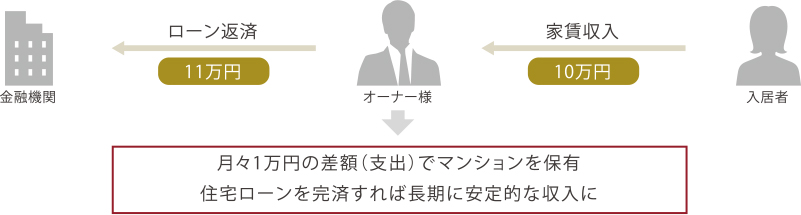

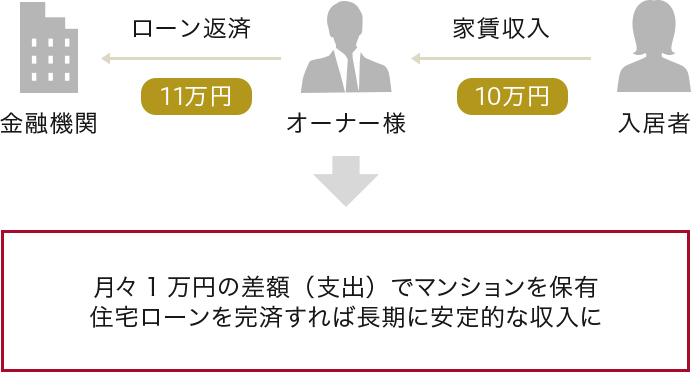

ローンを借りてから完済を迎えるまでの間は、毎月必ず返済が発生しますが、この返済は、入居者からもらう賃料収入で以下のように相殺することができます。

しかし空室になってしまうと、賃料がもらえなくなりますので、空室期間中はローン支払いが全額自身の負担になってしまいます。月々の返済にばかり目がいきすぎると不安になってしまいますが、都心のワンルームマンションの平均入居率が97%あることを知るとその考え方も払拭されるはずです。

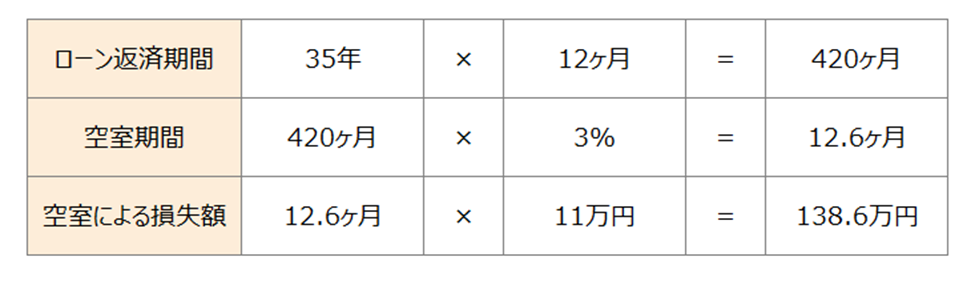

平均入居率が97%というのは、一般的なローンの返済期間である35年を月に直した420ヶ月のうちの3%の期間である12.6ヶ月だけが空室期間があることを意味します。毎月の返済額が11万円の場合、空室による損失の総額は138.6万円です。

損失分はローン完済後の賃料収入(利益)で回収できます。仮に毎月の賃料収入が11万円だった場合は、原資の回収は当初の返済計画よりも12.6ヶ月長くなるという計算です。

運用中の物件が空室で想定通りの賃料収入が得られない場合、返済計画に支障が生じます。しかし、平均入居率を把握し、それに基づいて返済計画を立てていれば返済中のリスクを軽減することが可能です。

返済を終えれば、継続して毎月賃料収入を得られるため、安定した老後資金の確保が期待できるでしょう。

物件を売却する時のリスク

物件を売却する際に気になるのが、売却時の残高と売却額です。

売却額がローン残高よりも高ければお金が残り、少なければ貯金から賄う必要が出てきます。ここでのリスク回避方法は「長期保有をする」ことです。

不動産は経年劣化や景気変動によって購入時より価格が下がるケースが多いですが、物件価格がローン残高を超えるタイミングが必ず訪れます。

そのタイミングを見計らって物件を売却すれば不動産投資をプラスで負えられるため、長期保有をして売却のタイミングを見極めることが大切です。

不動産投資を一度開始すると、ローンを完済するまでは不動産投資を継続しなければならないと考えている人が多いと思いますが、そのようなことはありません。利益が出るタイミングで売却するのも選択肢の1つです。

投資金額が大きいイメージがある

先述の「借金を負うリスク」にも連動した話になりますが、不動産投資を始める際には、マンションやアパートといった物件を購入するため、投資額の桁が変わります。土地と建物を含めると金額も大きくなるため、「初期費用が高すぎる」と感じる方もいるでしょう。

初期費用は高額ですが、資産価値の安定している不動産という現物資産への投資である、賃料収入からの安定した返済が期待できるという理由から、金融機関の融資を受けやすいというメリットがあります。銀行の評価の高い物件だと、フルローンを組むことも可能です。

自己資金を十分に確保できない人でも投資を始められる可能性がある点は、不動産投資の魅力といえるでしょう。

月々1万円からの不動産投資ノウハウを詰め込んだスタートブックの無料プレゼントはこちら

思うような収支計画にならない可能性がある

不動産投資を始めたものの、得られるはずだった家賃が空室で得られなかった、管理がずさんで修繕費用が思ったよりも多くかかったなどのように、安易な物件選びが原因で思うような収支計画にならない可能性があります。

また、安い物件を購入すれば利回りが高いので原資回収を早められると都合よく考えすぎた結果、場所や条件が悪く、空室が増えて利回りが低くなることも少なくありません。

不動産投資を始める際は、自分にとって都合のよい収支計画を立てるのではなく、立地や築年数などの条件を踏まえて具体的なシミュレーションを行ってから不動産投資を始めましょう。

【関連記事】不動産投資の失敗事例5選|事例から学ぶ失敗時の対策法と成功のためのポイント

投資に対してネガティブなイメージを持っている

「バブル崩壊」や「リーマンショック」といった過去の事例から投資に対して「短期間で大きな損失を生むリスク」があると考える方もいるでしょう。

株式投資やFXといった投資においては変動が激しい為、このようなリスクを無視することはできませんが、不動産投資は異なるものであると理解したほうが良いでしょう。

そもそも、株やFXは値上がり益を求める投資方法であることに対して、不動産投資は期間をかけてインカム(賃料収入)を得ることが目的の投資です。確かに、バブル崩壊時の不動産価格は半値以下にまで下落しましたが、原因は、不動産の価値を適正額の何倍もの額で評価して融資されてしまっていたことです。バブル崩壊後、融資基準は規制が厳しくなり、評価額以上の融資はできなくなりました。

2008年に起こったリーマンショックでは、世界の不動産価格は大幅に下落し、日本の不動産への影響もあったものの、株式市場は60%下落しても不動産市場は、7%しか落ちませんでした。

投資に対するリスクは確かにありますが、目線を移すと昨今のようなインフレによって貨幣価値が下落するなど「投資を行わないことによるリスク」も存在することも理解しておきましょう。

コントロールできないリスクがある

不動産投資を始める前に、物件の運用にはどのようなリスクがあるのか把握しておかなければなりません。自然災害など避けられないものも含め、以下のような例があります。

- 空室の発生

- 修繕の必要

- 地震や火災による損壊

- 物件の価値が下落する

例えば、空室リスクや価値の下落リスクについては立地が良く需要の期待できる物件を購入する、修繕リスクについては過去の修繕履歴や築年数を確認してから購入するといった対処・対応が考えられます。

また、地震や火災による損壊については火災や地震が起きた時のために保険に入って損害を保険金で補填することで、万が一の事態に備えながら不動産投資を行えるでしょう。

【関連記事】マンション経営にはどんなリスクがある?効果的な対策をご紹介

そもそも不動産投資とは?仕組みをおさらい

不動産投資とは、分譲マンションやアパート、戸建住宅などの物件を購入して第三者に貸し出して、借り手から賃料を受け取る投資方法です。

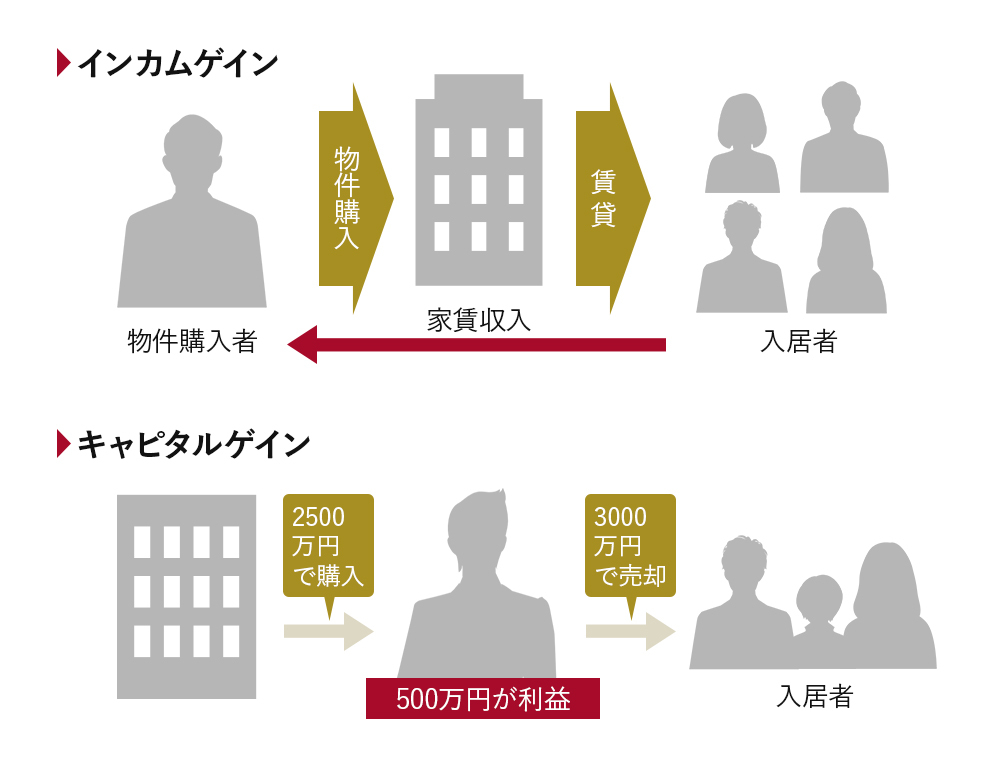

不動産投資では、インカムゲインとキャピタルゲインの両方が期待できます。インカムゲインとは、資産を保有することにより得られる利益のことです。不動産投資だと、借り手から受け取る賃料がインカムゲインにあたります。キャピタルゲインとは、資産を売却することで得られる売却益のことです。不動産投資だと、購入時より高く物件を売却して売却益を得ることがキャピタルゲインにあたります。

不動産投資の回収方法

投資した資金は1年、2年で回収できるものではなく、10年から15年で設定することをおすすめします。回収期間を短くするのであれば、毎月の利益を増やす必要がありますが、維持費や管理費は基本一定のため家賃を上げる必要があります。しかし家賃の値上げによって入居者を集められなくなるリスクがあります。

一方で回収期間を長く設定するのもおすすめしません。例えば大規模な修繕工事によって利益が少なくなってしまうため注意が必要です。

また売却で投資の回収を早めるのも選択肢の1つです。仮に2,000万円で購入し家賃収入で支払った物件ローン残高と支払った経費の合計が1,100万円で、売却時の物件価値が1,500万円だった場合、その時点で売却すると400万円の利益を得られます。築年数の経過した物件は空室リスクや修繕リスクなどが高まるため、売却も視野に入れておきましょう。

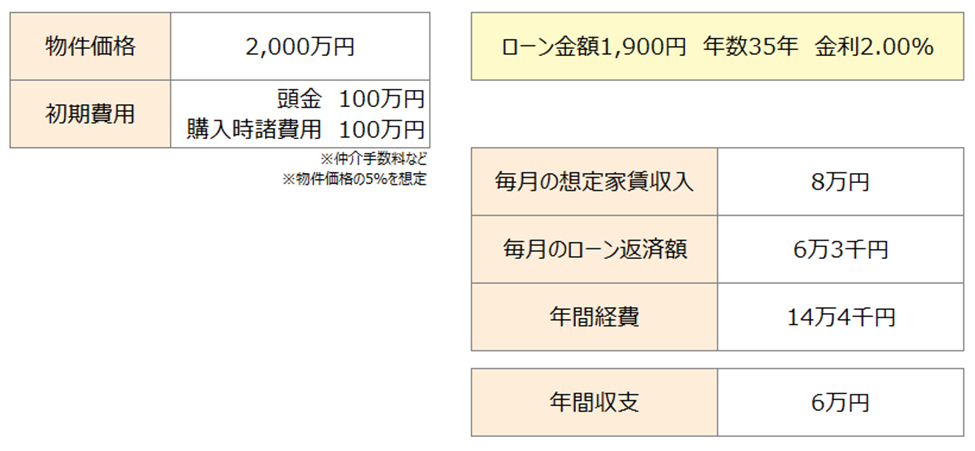

また「投資金額に対して年間どれくらい回収ができるか」についてのシミュレーションは以下となります。

| ・投資金額に対して年間どれくらい回収ができるかの計算方法 CCR(自己資金配当率)=投資金額÷年間の投資収益(12ヶ月分の家賃-12ヶ月分の経費) ・投資金額100%を回収する計算方法 100%÷CCR |

不動産投資の初期費用の目安

不動産投資を始める際に必要な初期費用は、金融機関の融資で補うことができます。しかし、融資で補えると言っても不動産会社に支払う仲介手数料や登記費用、ローンの頭金などで、物件価格の15%程度の初期費用はかかるのが一般的です。

物件価格の15%程度の初期費用を用意できない場合は不動産投資を始められないのかと言えばそうではありません。初期費用を含むフルローンを組める金融機関もあるため、初期費用を用意できない場合でも不動産投資を始めることは可能です。

ただし、初期費用なしで不動産投資を始めるということはそれだけ融資額が大きくなり、金利変動の影響を受けやすい、返済計画に支障が生じた場合におけるリスクが大きいということを忘れてはなりません。リスクを抑えながら不動産投資を行うためにも、初期費用をある程度は用意することをおすすめします。

リスク以上にある!不動産投資で得られるメリット

不動産投資のリスクを知ると、「やはり自分には向いていない……」と感じるかもしれません。リスクを低減する意識も大切ですが、投資で得られるメリットを理解すれば安心感も高まるでしょう。資産を増やすだけでなく、インフレリスクに対応できる点も魅力のひとつです。不動産投資で期待できるメリットを4つご紹介します。

将来的に大きな資産を得られる

ローンを活用した場合購入費用の返済が終われば月々の出費はほとんどなくなり、残るのは物件の資産としての価値です。

入居者から得る家賃収入を数千万円もの資産に換えるという点は、ほかの投資方法では実現しにくいメリットともいえます。定期収入があれば生活基盤も安定しやすいため、目的に向かって精神的な満足感を得ながら資産形成を果たせるのも魅力です。

年金や生命保険の代わりになる

生活状況にかかわらず、将来なんらかの理由で大金が必要になるかもしれません。病気やけがなどで入院したり、経済的に困窮したりする可能性もあります。不動産投資は非常時の頼りになる保険としての役割を発揮します。

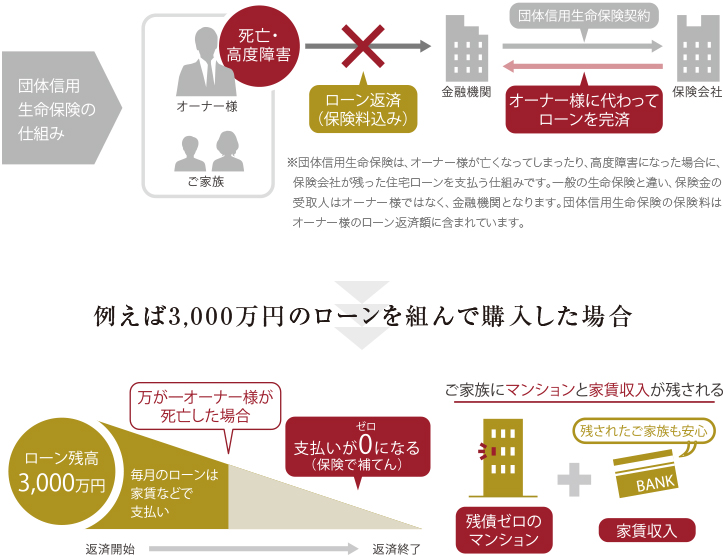

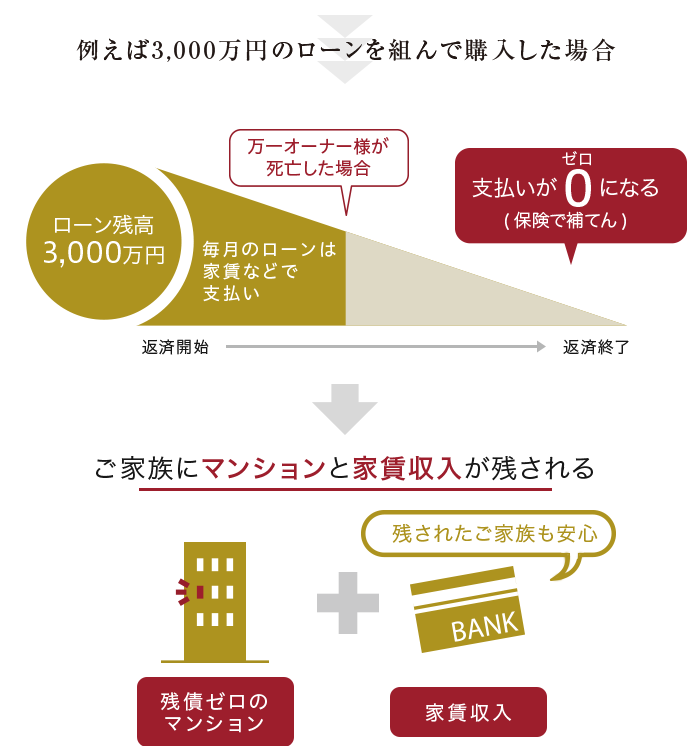

不動産投資ローンの契約時には多くの場合、保険(団体信用生命保険)に加入します。契約者の死亡・高度障害などにより返済能力がなくなるとローンの残債は免除されるため、無借金の不動産が残り、賃貸を継続して家賃収入を得続ける、または売却してまとまった現金に換えることができます。

入居者がいる限り家賃を得られるため、将来的に減額されてしまう年金以外の収入源を老後に残すことができます。売却して得たまとまったお金を貯蓄に回してさまざまな方法で生活に役立てられる点も不動産のメリットといえます。

節税効果が期待できる

不動産投資を始めてから早い段階で効果を得やすいのが「節税」に関するメリットです。以下のような項目で税金の節約が期待できます。

- 所得税

- 住民税

- 相続税

- 贈与税

特に初年度など経費が大きくなる年は不動産の事業としての赤字と給与所得を合算して総所得を減らすことで、実際に納める税額を低減できる仕組みがあります。所得税額は住民税額にも影響するので、結果的に2つの項目で節税が可能です。

相続や贈与においては、現金と不動産の取り扱いが異なる点を理解しておかなければなりません。不動産は現金とは評価額の算出方法が異なるため、現金の相続に比べて税金を抑えやすいといえます。

節税効果を高めるためには、投資を始める前に計画を立てる作業が必要です。効果はすべてのケースで当てはまるものではないため、あくまでもひとつの可能性として認識しましょう。

インフレリスクに対応できる

インフレが発生してお金の価値が下落すると、給与所得も減少して生活を圧迫する可能性があります。景気回復途上のインフレであれば問題ありませんが、そうでない場合は経済的負担が増すかもしれません。

不動産には、インフレリスクを回避しやすい特性があります。物価が上昇すると、建物や土地の価値も上がるためです。現金の価値が下がることがプラスになる点は、とても魅力的といえます。

反対に、不動産はデフレが発生した場合も大きな影響を受けないケースがほとんどです。物価が下落しても家賃が暴落する可能性は低く、賃料を維持しやすいという特徴があります。家賃収入は景気に左右されにくいというメリットは、長期運用を実行するうえで大いに役立ちます。

不動産投資をやめておいた方が良い人の特徴

不動産投資で周囲の反対を受ける理由は、手元の資金が少なかったり決断力がなかったりといったことかもしれません。外部のリスクだけでなく、周囲から見た自分の状況にも視野を広げてみましょう。ここではやめておいた方が良い4つの特徴をご紹介します。

自己資金や貯金がない

自己資金や貯金がない人でも初期費用を含むフルローンを組める金融機関を利用すれば不動産投資を始められます。しかし、フルローンは借入額が大きく、金利変動のリスクが大きい、空室が生じた場合に返済計画に支障が生じるリスクが大きいため、おすすめしません。

返済を継続できず、運用中に物件を手放してローンを返済することになっても、借入額が大きいと物件を手放すだけではローンを完済できない可能性が高いです。残債を分割で返済することになる、最悪の場合には自己破産もあり得るので注意が必要です。

不動産投資の知識がない

不動産投資は不動産会社からアドバイスを受けながら取り組めるので知識が乏しい人でも投資を始められます。しかし、最終的に不動産会社のアドバイスに基づいて投資家が判断するため、ある程度は不動産投資の知識を身に付けておく必要があります。例えば、不動産投資とはどのような投資方法なのか、メリット・デメリット、リスクと対策などです。

知識がない状態で不動産投資を行っても適切な判断ができず、投資に失敗するリスクが高まります。老後の資金確保、資産を増やす目的などで不動産投資を始めたものの、逆に資産を減らす恐れがあるので注意してください。

【関連記事】不動産投資は割に合わない?理由やメリット・後悔しないコツを説明

楽をしてお金を増やしたいと考えている

不動産投資は不動産会社に管理・運用を任せられるため、楽にお金を増やせると考えている人もいるかもしれませんが、そのようなことはありません。その理由は、不動産投資は元本が保証された投資方法ではなく、投資判断を誤ると資産を減らす、場合によってはローンの返済だけが残ってしまうためです。

適切なタイミングで売却して利益を確定させる判断も重要になってくるため、不動産会社に全てを任せて楽をしてお金を増やしたいと考えている人は、元本が保証されている他の投資方法を選ぶことをおすすめします。

決断力がない

不動産投資では、投資家が決断しなくてはならないシーンが数多くあります。例えば、投資する物件を決める、サポートを任せる不動産会社を決める、ローンを組む金融機関を決めるなどです。

優柔不断で決断に時間がかかる決断力のない人は、金利が高いタイミングで投資を開始して返済負担が大きくなる、好条件の物件を他の投資家に購入される、価格が下がって売却益を得られなくなってしまう可能性があります。リスクを自ら高めることになるので注意しましょう。

【関連記事】サラリーマンは不動産投資のカモにされる?危険な理由と成功のポイント

不動産投資の成功率を高める方法

不動産投資は高額の投資になるためリスクが大きいと勘違いされやすいことや、ほかの投資と比較して複雑な仕組みであるためきちんと理解している人が少ないことから、多くの場合は反対されるでしょう。

反対されても不安にならないためには、投資に踏み切る前に準備をしておくことが重要です。ここでは自信を持って投資を行えるようにするにあたって重要な点をご紹介します。

必要な知識のリサーチや勉強をする

不動産会社のアドバイスを受けられると言っても、重要な場面では投資家が最終的な判断を行わなくてはならないため、正しい判断を行うためにも不動産投資に関する知識を身に付けておくことは必要不可欠です。不動産投資の仕組み、メリット・デメリット、リスクと対策、不動産投資の流れなどは、最低限身につけておきましょう。

不動産投資の知識はインターネット検索、書籍の購入、オンラインセミナーへの参加などで身につけることができます。オンラインセミナーへの参加はリアルタイムの情報を入手でき、直接質問することで疑問を解消できる点でおすすめします。

基礎知識を身につけた上で不動産投資に臨めば不動産投資のリスクを少しは抑えられるため、不動産投資の成功率を高められるでしょう。

予算や目的をはっきりさせる

投資に費やせる金額は投資家ごとに異なるため、自分に合った予算を設定しなければなりません。その理由は、予算をオーバーしているにもかかわらず無理に投資を始めた場合、投資に失敗すると生活に影響を及ぼす恐れがあるためです。初期費用の目安は物件価格の15%程度と言われていますが、資金が不十分と判断した場合には投資物件を変更、必要な額が貯まるまで勉強を続けることをおすすめします。

予算だけでなく、「なぜ不動産投資をするのか」という動機も重要といえます。その理由は、目的によって運用する物件の種類や規模、戦略が異なるためです。

例えば、単に資産を増やしたい場合には利益が出るタイミングでの売却を視野に入れる必要がありますが、老後の私的年金を確保したい場合には長期運用を想定する必要があります。また、脱サラが目的の場合は一棟運用や複数の物件の運用のように規模を大きくする必要がありますが、生活に余裕を持たせることが目的の場合は小規模の運用でも問題ありません。

予算と目的の両方を踏まえれば、自分に合った不動産投資の方法が見つかるので成功率を高められるでしょう。

【関連記事】不動産投資の危険エリアの特徴5つ|おすすめの選び方や注意点を紹介

毎年多くのお客様がトーシンパートナーズでマンション経営をスタートしています

月々1万円でローリスク&ロングリターンな資産運用

将来に漠然とした不安を抱えてはいるものの、なにをしたらよいかわからない……。

トーシンパートナーズではそんなお悩みを抱えるみなさまに、マンション経営をご案内しています。

マンション経営と聞くと空室の発生や、家賃の下落・滞納・資産価値の下落などの不安要素が思い浮かぶかもしれません。ですがパートナーとなる会社次第で、ご不安は限りなくゼロに近づけることができます。

家族のために、自分のために、未来の安心のために、ローリスク&ロングリターンな資産運用を始めてみませんか?

不動産投資のよくある質問(FAQ)まとめ

Q.不動産投資はいくらから始められる?

A.不動産投資に必要な費用はどのような不動産を選択するかによって異なります。例えば、中古区分マンション投資や戸建投資は投資規模が小さいですが、アパート投資や複数の物件を運用する場合には投資規模が大きいので多額の資金が必要です。不動産投資にかかる初期費用は物件価格の15%程度と言われているため、投資規模に合わせて必要な初期費用を算出してみましょう。

Q.不動産投資は少額でもできる?

A.金融機関によっては初期費用を含むフルローンを組めるため、自己資金がない人でも不動産投資を始めることは可能です。しかし、借入額が大きくなると、金利の影響を受けやすい、返済計画に支障が生じやすくなるため、不動産投資のリスクが高まります。不動産投資のリスクを抑えるためにも、物件価格の15%程度の自己資金を用意しておきましょう。

Q.不動産投資の理想の利回りは?

A.不動産投資の利回りは、運用する物件によって大きく異なります。例えば、新築物件や都心の物件は利回りが低く、中古物件や郊外の物件は利回りが高くなります。条件が良い物件であるにもかかわらず、利回りが高い物件は何らかの問題が潜んでいる可能性が高いため、3~7%程度を1つの目安にすると良いでしょう。

Q.不動産投資と株式投資の違いは?

A.両者の大きな違いは、収益構造です。不動産投資は資産を保有することで得られる賃料収入(インカムゲイン)がメインですが、株式投資は資産を売却することで得られる売却益(キャピタルゲイン)がメインです。株式投資は短期で大きな利益を狙える一方、価格変動を予想するのが難しいため、利益を得ることは容易ではありません。不動産投資は短期で価格が大きく変動することはほとんどなく、比較的安定的に収入が得られます。そのため、短期的な大きな収入を得たい人は株式投資、長期的に安定した収入を得たい人は不動産投資が向いていると言えるでしょう。

Q.人口が減少するなかで将来的に賃貸需要はあるのでしょうか?

A.東京、特に都心部では需要が供給を上回っているのが現状です。東京都の単独世帯数は2020年時点で339万世帯、2040年に至っては369万世帯まで増加が予想されているにも関わらず、一方で1988年から2021年までの首都圏の投資用マンションの発売戸数は187,397戸です。このことから単身者向けマンションのユーザーニーズは年々高まっていくと考えられています。

Q.管理とは具体的に何をすればよいのですか?

A.自分で管理をする場合、入居者の募集や家賃の集金、賃貸契約や建物のメンテナンスまで様々な業務が発生します。ただし専門の管理会社に業務を委託することができるため、管理業務に時間を取られることはなく、知識や経験も不要です。ちなみに25平米程度の1Kタイプの物件で、4~5,000円前後の手数料が一般的です。

Q.家賃が下がりにくいマンションの特徴は?

A.住む人の目線でつくられています。実用性、安全性など設備やその性能が優れていることはもちろん、働き方の多様化に伴い、自分らしい暮らしができる間取りやデザインの部屋が求められるようになりました。住む人にとって価値を感じられない部屋は家賃を下げなければ入居者に選ばれることはなくなってきています。

Q.マンションに寿命はありますか?

A.マンションにも寿命はあります。鉄筋コンクリート造のマンションの場合、財務省で定められた法定耐用年数(固定資産評価や税制上の減価償却年数)は47年とされています。 しかし、これはあくまでも法定の耐用年数であり、物理的な『寿命』とは異なります。定期的な補修をおこなうことで100年持たせることも可能と言われており、綿密な修繕計画が寿命を左右します。

Q.空室リスクを避けられる物件は?

A.需要が高く、供給が少ない立地の物件です。一般的に需要が高いとされる人気のエリアは交通の利便性が高い傾向にあります。ワンルームマンションの借り手は圧倒的に若年層が多く、通勤やプライベートを楽しむ場所の近くに住むことを好むからです。また駅から徒歩10分圏内であれば便利なだけでなく、新しい物件を供給できる空地は少ないため新しい物件に入居者が流れにくくなります。市区町村によってはワンルームマンションの供給を規制する条例があるためそのような立地を選ぶことも重要です。

Q.空室になった場合はどうなりますか?

A.家賃収入を得られないため、ローンの返済や管理コストを自己資金から賄う必要があります。退去が決まった時点から賃貸募集を開始しますが、人気の物件であればすぐに次の入居者が決まるため、長期で空室になることは滅多にありません。管理会社によっては、入居者の有無にかかわらず管理会社から直接家賃を得られる保証サービスを用意しています。空室リスクが気になる場合は家賃保証サービスの利用を検討すると良いでしょう。

Q.ローンが残っていても売却することはできますか?

A.可能です。特にワンルームマンションの場合は投資として市場が形成されており、売買双方の需要が豊富だからです。もし売却時にローンが残っていても、売却によって得られる現金で一括返済することができます。また家賃収入でローン返済を行っていけば自ずと投じる自己資金が少なくなるため、購入価格よりも値下がりしても売却によって利益を得ることが可能です。

Q.会社が倒産したらどうなりますか?

A.購入後、お引渡しをした時点で所有権は売主からオーナー様に移転しており、個人の財産なので販売会社の倒産は全く関係なく、実物資産として保有し続けられます。

Q.購入される方はどのような方が多いですか?

A.会社員、会社役員、公務員、医師など職業は様々です。年代は20代から70代以上まで幅広く、30代・40代がボリュームゾーン。ほとんどの方がローンで購入されるため、個人年収は500万円以上の方がほとんどです。一方で目的やプランは資産形成や分散投資、生命保険がわりに保有されるなど十人十色です。

Q.マンションを維持するにはどのようなコストがかかりますか?

A.一般的に「外壁補修や給水管補修、屋上の防水補修に費用など共有部分のコストと入退去時のリフォームや原状回復費用など専有部分のコストが発生します。共有部分のコストは、所有者から集める積立金で賄い、マンションのグレードによって違いがでますが、現在は建築資材の品質が向上しており、ほとんど修繕を必要としないものもあります。また、専有部分のコストは別負担となりますが、オーナー負担の部分と入居者が負担する部分で按分されます。

Q.マンションの資産価値が下落することはありますか?

A.資産価値は一定ではなく、ゆるやかに変動するため上昇することもあれば低下することもあります。新しくても借り手が付かない物件は家賃が下がりやすく資産価値は下落する可能性が高くなり、逆に築年数が経過しても賃貸需要が高い物件は家賃が下がらないため、資産価値は維持されます。

まとめ

不動産投資には空室リスクや自然災害リスクなどの多くのリスクを伴います。元本が保証された投資方法ではないため、リスク対策をしっかり行わずに不動産投資を始めた場合、資産を増やすどころか減らしてしまう可能性があるので注意が必要です。

しかし、不動産投資に必要な知識をしっかり身につけた上で投資を開始すれば、リスクを軽減しながら長期的に安定した収入を得ることが可能です。また、実績豊富で信頼できる不動産会社のサポートを受けられれば、不動産投資を成功に導きやすくなるでしょう。

トーシンパートナーズは、創業から30年以上、マンション投資を支援している不動産会社です。投資が初めてという方も安心して挑戦できる取り組みを徹底していますので、ぜひこの機会にお問い合わせください。資料請求の申し込みも受け付けています。