- 不動産投資の基礎知識

不労所得の作り方のおすすめ10選!ポイントや注意点もわかりやすく解説

不労所得を得る方法や注意点について知識がなく、困っている方は多いでしょう。

そこで本記事では、不労所得を得るための方法について詳しく解説しています。また、不労所得を得る際のポイントや注意点についても紹介しています。

この記事を読むことで、不労所得の作り方について詳しく理解でき、自分に合った方法で安心して始めることができるでしょう。

不労所得とは?

不労所得とは、自分が働かなくても得られる収入(所得)のことです。株式投資による配当金、不動産投資による家賃収入、動画やウェブサイトによる広告収入など、さまざまな手段で不労所得を得ることが可能です。

不労所得があると、家計に余裕が生まれ、将来の老後資金対策などにも有効です。 ただし、不労所得を得るためには、勉強や仕組みづくりに多大な労力が必要な場合がほとんどです。

不労所得における3つのメリット

不労所得における3つのメリットは、以下のとおりです。

- お金に余裕ができる

- 時間にゆとりが生まれる

- 将来に向けた資金づくりができる

不動産投資などで不労所得を得ることによって、お金や時間に余裕が生まれ、老後資金や子どもの教育資金など、将来に向けた資金づくりができます。

ここでは、不労所得における3つのメリットについて見ていきましょう。

お金に余裕ができる

不労所得におけるメリットの一つが、お金に余裕ができることです。配当金、利子、家賃収入、広告収入などの収入源から得られるお金によって、収入が増え、家計に余裕ができます。

例えば、不動産投資によって月に10万円の家賃収入を得ることができ、利益が月に2万円ある場合、年間で120万円の収入増と24万円の利益が得られることになります。

お金に余裕ができることで、外食や旅行、買い物、貯蓄、投資など、これまで以上にお金を使うことが可能です。さらに、お金が理由で我慢していたこともなくなるため、ストレスも軽減されます。

毎年多くのお客様がトーシンパートナーズでマンション経営をスタートしています

時間にゆとりが生まれる

株式投資の配当金や不動産投資の家賃収入など、不労所得は本業のように時間をかけずに一定の収入を得ることができます。これにより、生活費を稼ぐために必要な労働時間を削減できるため、時間的な余裕が生まれます。

その結果、自分の趣味に時間を充てたり、家族との時間を確保したり、スキルアップに取り組んだりといった、自分の好きなことに時間を使うことができるのがメリットです。趣味に没頭したり、大切な人との絆を深めたり、自己成長に取り組むことが可能です。

将来に向けた資金づくりができる

不労所得によって、本業とは別の収入源を得ることができるため、将来に向けた資金づくりが容易になるのがメリットです。

将来のための老後資金や子どもの教育資金、マイホーム購入資金、家族での海外旅行費用、リフォーム費用など、様々な目的にお金を使うことができるようになります。 もし「本業の収入だけでは将来に必要な資金を確保することが難しい」という場合でも、不労所得があれば、将来の資金計画を実現するために本業の収入に頼る必要がありません。

不労所得における2つのデメリット

不労所得におけるメリットだけでなく、デメリットも把握しておくことは重要です。デメリットも知ることで、具体的な計画やリスク対策が講じやすくなります。

不労所得におけるデメリットは、以下のとおりです。

- お金が減ってしまうリスクがある

- 生活費をまかなうほどの収入は狙いにくい

それぞれの内容について見ていきましょう。

お金が減ってしまうリスクがある

不労所得におけるデメリットは、お金が減ってしまうリスクがあることです。株式投資、不動産投資、投資信託、FX、駐車場経営など、これらの投資は元本割れのリスクを伴いますので、必ずしも資産が増えるわけではありません。

損失が出て元本割れすることもあります。投資には資産が増える可能性がある一方で、損失を被るリスクも存在することを理解し、不労所得づくりに取り組むことが重要です。

生活費をまかなうほどの収入は狙いにくい

不労所得には生活費をまかなうほどの収入を得ることが難しいというデメリットもあります。

例えば、株式投資の年間利回りが3%と仮定した場合、月に30万円の収入を得るには、1億2,000万円もの投資資金が必要です。月に20万円の収入を得る場合でも、8,000万円の資金が必要となります。

このように、生活費をまかなうほどの収入を不労所得から得るためには、多額の資金が必要となります。そのため、「不労所得だけで生活する」ということは容易ではありません。

毎年多くのお客様がトーシンパートナーズでマンション経営をスタートしています

不労所得の作り方のおすすめ10選

こでは、以下10種類の不労所得を得る方法の特徴やメリット・デメリットについて紹介します。

| 不労所得を得る方法 | リスク | 概要 |

|---|---|---|

| 投資信託 | 市場変動、手数料 | 資金をプロに任せて運用し、利益を得る |

| 株式投資 | 企業倒産や株価急落 | 株式を購入し、値上がりや配当金で利益を得る |

| 暗号資産 | 価格変動の大きさ、規制の不透明さ | 暗号資産の売買で利益を得る |

| FX | 為替変動、レバレッジによる損失 | 通貨の売買や金利差で利益を得る |

| 不動産投資 | 空室、災害リスク、資産価値の下落 | 不動産を賃貸して家賃収入を得る |

| 外貨預金 | 為替変動、手数料、預金保護なし | 外国通貨で預金し、利息を得る |

| 写真・動画などのデータ販売収入 | 作品が売れないリスク | 撮影した写真や動画を販売して収入を得る |

| シェアリングビジネス | 利用者が現れないリスク | モノやスペースを貸して収入を得る |

| ウェブサイトやYoutube配信の広告収入 | 閲覧数・登録者数の減少 | 広告収入やアフィリエイト報酬を得る |

| 書籍・電子書籍の印税 | 売れない可能性、制作に時間がかかる | 書籍を出版して印税を得る |

それぞれの内容について見ていきましょう。

投資信託

投資信託とは、投資家から集めた資金をプロ(ファンドマネージャー)が運用する仕組みです。投資信託のメリット・デメリット、おすすめな人は以下の通りです。

●メリット

- プロに資金運用を任せられるため、初心者でも簡単に始められる

- 少額から投資可能で、分散投資ができるためリスクが軽減される

●デメリット

- 手数料がかかるため、運用成果が目減りすることがある

- 市場の変動により、元本割れのリスクがある

【投資信託がおすすめな人】

- 投資の知識があまりないが、長期的に資産を増やしたい人

- 仕事や日常が忙しく、時間をかけずに資産運用をしたい人

投資信託は、プロのファンドマネージャーに運用を任せるため、金融知識が少なくても始めやすく、また少額からの投資も可能です。忙しい方でも分散投資が自動的に行われるため、資産を管理する手間が少なく、長期的に安定した資産運用を目指す人に最適です。

株式投資

株式投資は、企業が資金調達のために発行する株式を市場で売買することで利益を得ることができます。また、株を保有中に配当金や株主優待などを受け取ることも可能です。株式投資のメリット・デメリット、おすすめな人は以下の通りです。

●メリット

- 株価の上昇や配当金で大きな利益を狙うことができる

- 株主優待や配当金といった追加の収益が期待できる

●デメリット

- 株価が下落すると元本割れするリスクが高い

- 企業の倒産や業績不振により、株式の価値が急落する可能性がある

【株式投資がおすすめな人】

- 高リスク・高リターンの投資を目指し、リスク許容度が高い人

- 経済や企業の情報を常に収集し、自分で分析するのが得意な人

株式投資は、企業の成長に伴って大きなリターンが期待できるため、積極的に資産を増やしたい人に向いています。リスクも大きいですが、経済や企業情報に興味があり、自己判断で投資を行いたい人におすすめです。タイミングや情報分析が利益につながるため、日々市場を追いかける意欲が求められます。

暗号資産

ビットコインやイーサリアム、リップルなどの暗号資産(仮想通貨)を売買することで利益を得ることができます。暗号資産のメリット・デメリット、おすすめな人は以下の通りです。

●メリット

- 24時間365日取引が可能で、時間や場所に制約がない

- 短期間で大きな値上がりが期待できるハイリターンの可能性がある

●デメリット

- 価格変動が非常に大きく、資産価値が急落するリスクが高い

- 国や銀行の保証がないため、信頼性や規制面の不安がある

【暗号資産がおすすめな人】

- ハイリスク・ハイリターンの投資に挑戦したい人

- 新しい技術や市場に興味があり、情報を積極的に収集できる人

暗号資産は、短期間で大きな利益を狙える一方、価格変動が激しいため、リスクを許容できる人向けです。取引は24時間可能で、最新技術に興味を持ち、常に市場動向を追い続ける姿勢が求められます。信頼性や規制の不透明さを理解しながら、リターンを期待する人に適しています。

FX

FXは、米ドルや円、ユーロ、ポンドなどの通貨を売買して利益を得ることができます。FXのメリット・デメリット、おすすめな人は以下の通りです。

●メリット

- 平日と祝日のほぼ24時間取引可能で、短期的な利益を狙える

- 少額資金でもレバレッジを活用して大きな利益を狙える

●デメリット

- レバレッジによって損失も大きくなるリスクがある

- 為替相場の急変により、予測が外れると大きな損失を被る可能性がある

【FXがおすすめな人】

- 少額の資金で大きな利益を狙いたい人

- 為替や経済の動向を常にチェックし、短期間での取引に集中できる人

FXは、レバレッジを使って少額資金でも大きな利益を得られる可能性があるため、短期間で利益を狙う投資家に向いています。ただし、リスクも同時に大きくなるため、相場の変動に敏感で、リスク管理ができる人に適しています。経済ニュースや為替動向を日々追い、迅速な判断が必要です。

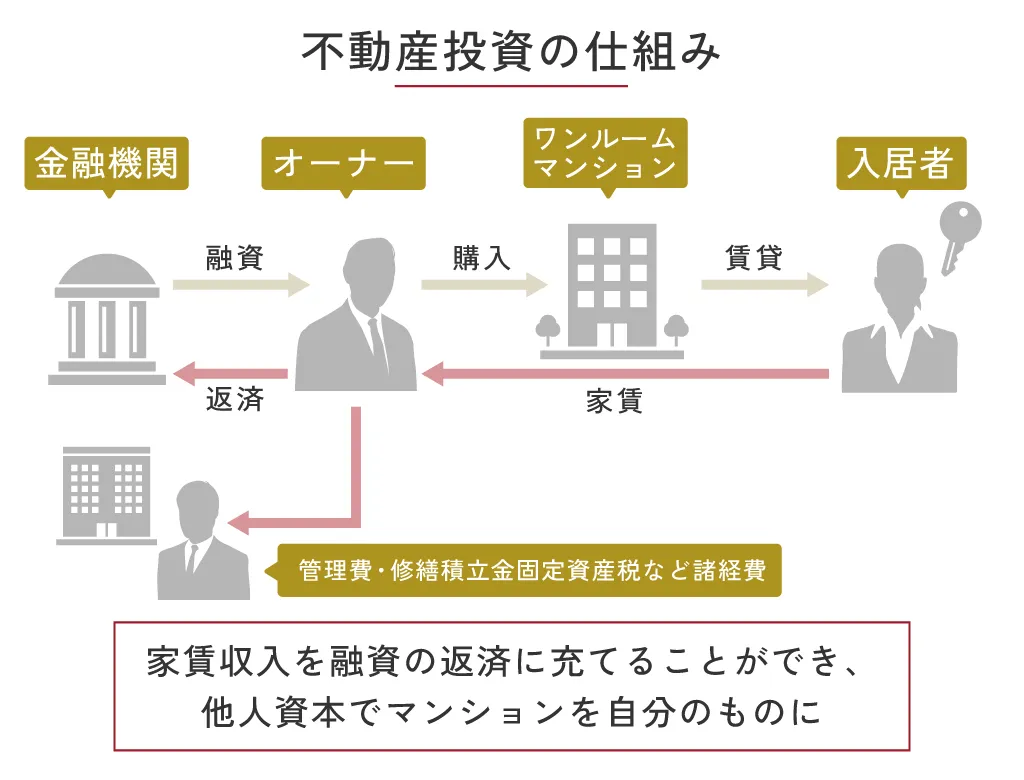

不動産投資

不動産投資は、マンションやアパートなどの不動産物件を取得し、家賃収入を得ることで利益を生み出す方法です。不動産の維持管理や運営は管理会社に委託できるため、手間や労力を省けます。不動産投資のメリット・デメリット、おすすめな人は以下の通りです。

●メリット

- 家賃収入を得ることで、安定したキャッシュフローが期待できる

- 物件の価値が上がれば、売却時に大きな利益を得られる可能性がある

●デメリット

- 空室や家賃下落のリスクがあり、収入が不安定になることがある

- 初期投資が大きく、維持管理費や修繕費も発生する

【不動産投資がおすすめな人】

- 長期的に安定した収入を得たい人

- まとまった資金を用意でき、不動産の維持管理に関わる余裕がある人

不動産投資は、入居者がいる限り安定した家賃収入が得られるため、長期的に安定収益を求める人に適しています。物件管理をプロに任せることもでき、手間を減らすことが可能です。初期費用は高めですが、資産価値が上がれば大きなリターンが期待できるため、長期視点での資産形成を考える人に向いています。

外貨預金

外貨預金は、米ドル、ユーロ、ポンドなど、外国の通貨で預金することです。外貨預金のメリット・デメリット、おすすめな人は以下の通りです。

●メリット

- 日本円よりも高い金利で運用できるため、利息収入が増える可能性がある

- 為替レートの変動により、円高時に円換算での利益が得られることがある

●デメリット

- 為替変動によって、円安になると元本割れするリスクがある

- 預金保険の対象外であり、銀行が破綻すると預金が戻らない可能性がある

【外貨預金がおすすめな人】

- 外貨の金利や為替変動を利用して、円よりも高い利回りを狙いたい人

- 為替リスクを理解し、長期的に安定した資産運用を目指す人

外貨預金は、日本円よりも高金利で運用でき、為替変動を利用してさらに利益を得られる可能性があります。しかし、為替リスクを伴うため、相場の変動に対応できる人に適しています。特に、外貨の動向を把握しながら長期的に資産を増やしたい人におすすめです。

写真・動画などのデータ販売収入

自分で撮影・編集した写真や動画などのデータを販売して収入を得る方法があります。プラットフォームを利用する場合、購入された場合には販売価格の一定割合の手数料を受け取ることができます。写真・動画などのデータ販売収入のメリット・デメリット、おすすめする人は以下の通りです。

●メリット

- 自分の作品をアップロードするだけで、継続的な収入を得る可能性がある

- 作品が売れれば、ほぼ手間をかけずに収入が増える

●デメリット

- 競争が激しく、作品が売れないと収入が得られない

- プラットフォームの手数料が高い場合があり、利益が減る可能性がある

【写真・動画などのデータ販売収入がおすすめな人】

- 撮影や動画編集が得意で、趣味を収入につなげたい人

- 自分の作品をインターネット上で販売することに興味がある人

この方法は、写真や動画を撮影・編集する技術を持ち、自分の作品を継続的に販売したい人に向いています。作品が売れれば安定した不労所得が期待できますが、競争が激しいため、質の高い作品やマーケティング力が求められます。クリエイティブな作業を楽しめる人に最適です。

シェアリングビジネス

シェアリングビジネスとは、モノやスペースなどを貸し借りして収入を得る方法です。シェアリングビジネスのメリット・デメリット、おすすめな人は以下の通りです。

●メリット

- 空きスペースや使っていないモノを活用して収入を得ることができる

- 初期投資が少なく、手軽に始められる

●デメリット

- 利用者がいなければ収入が得られない

- 利用者とのトラブルや破損などのリスクがある

【シェアリングビジネスがおすすめな人】

- 自宅や所有しているスペース、モノを使って副収入を得たい人

- 空いているリソースを活用し、少ない手間で不労所得を得たい人

シェアリングビジネスは、空き部屋、駐車場、車、ツールなどの資産を活用して収入を得る方法です。初期投資が少なく、既存の資産を使って収入を得られるため、リスクが比較的低いです。空いているリソースを有効活用したい方や、低コストで始めたい方に向いていますが、利用者が現れないと収入が得られない点に注意してください。

ウェブサイトやYouTube配信の広告収入

ウェブサイトやYouTubeチャンネルを運営し、広告収入を得る方法もあります。広告収入には、サイトで紹介した商品やサービスが売れると紹介料を受け取れるアフィリエイトや、閲覧者が広告バナーをクリックすると報酬が発生するアドセンスなどがあります。ウェブサイトやYouTube配信の広告収入のメリット・デメリット、おすすめな人は以下の通りです。

●メリット

- 一度作成したコンテンツで継続的に広告収入を得ることができる

- 自分の興味や知識を活かして収益化が可能

●デメリット

- 多くの閲覧者や登録者を集めるまでに時間がかかる

- コンテンツの質や頻度を保つために労力が必要

【ウェブサイトやYouTube配信の広告収入がおすすめな人】

- 自分の興味や専門分野に基づいたコンテンツを作りたい人

- 長期間コツコツとコンテンツを作り続け、ファンを増やすことに楽しみを感じる人

この方法は、ウェブサイトやYouTubeチャンネルを運営し、広告収入やアフィリエイト報酬を得るモデルです。質の高いコンテンツを継続して提供する必要がありますが、一度人気を得れば安定的な不労所得を期待できます。自分の専門知識や趣味を活かして発信したい方に最適で、コンテンツ作りに楽しさを見出せる人に向いています。

書籍・電子書籍の印税

書籍や電子書籍を出版し、購入された場合に一定割合の印税を受け取ることができます。続編や関連動画、グッズ、セミナーなど、様々な方法で収入を得ることも可能です。書籍・電子書籍の印税のメリット・デメリット、おすすめな人は以下の通りです。

●メリット

- 一度出版すれば、継続的に印税収入を得られる可能性がある

- 自分の知識や経験を活かして収益化でき、影響力を持つことができる

●デメリット

- 書籍が売れなければ印税収入はほとんど得られない

- 出版までに時間と労力がかかり、確実な収入が保証されない

【書籍・電子書籍の印税がおすすめな人】

- 文章を書くことが得意で、自分の考えや知識を広く伝えたい人

- 長期間かけてコンテンツを作り込み、その後の不労所得を目指したい人

書籍や電子書籍を出版することで、購入された分に応じて印税収入を得られます。特に自分の専門分野や経験を元にした書籍は、読者の関心を引きやすく、長期的な収入が期待できます。ただし、出版には時間がかかり、収入がすぐに得られるわけではないため、コツコツと文章を作り上げることを楽しめる人に最適です。

不労所得で稼ぐポイント

不労所得で稼ぐポイントは、以下の3つです。

- 事前調査を行う

- 貯蓄を増やすことを意識する

- 不労所得を再投資する

これらのポイントを押さえて取り組むことで、効率よく稼ぐことが可能です。それぞれの内容について見ていきましょう。

事前調査を行う

不労所得を得るまでに、かかる時間や必要な知識、作業環境、投資資金などをリサーチしましょう。これらの情報を把握することで、自分の目標や性格に合った方法を判断しやすくなります。

貯蓄を増やすことを意識する

不労所得を得る方法には、リスクの高いものも存在します。その場合、高い利益を得る可能性がありますが、同時に大きな損失を被るリスクも伴うため、注意が必要です。

最初の段階では、手堅く貯蓄を増やすことを考え、リスクを最小限に抑えた方法で着実に不労所得を得ることをおすすめします。そして、経験を積んでから他の方法にも挑戦するのがよいでしょう。

不労所得を再投資する

手に入れた不労所得は、再投資することをおすすめします。投資元本を増やし、複利効果によってより多くの収益を得ることができます。

積極的に投資元本を増やし、不労所得を拡大させていきましょう。

不労所得で稼ぐときの注意点

不労所得で稼ぐときの注意点は、以下の4つです。

- 不労所得は課税対象になることがある

- 本業がある場合は、就業規則を確認する

- 短期での利益は大きなリスクを伴う

- 詐欺に注意する

事前に注意点を理解しておくことで、リスク対策を講じやすくなります。それぞれの注意点について、詳しく見ていきましょう。

不労所得は課税対象になることがある

不労所得が年間20万円を超える場合には、確定申告が必要となります。通常、2月16日から3月15日の期間内に確定申告を行い、所得税を納付しなければなりません。

一定の不労所得を得ている場合、納税は避けられませんが、必要経費などを活用することで節税が可能です。そのため、不労所得を得るために必要な費用(必要経費)に関する領収書やレシートなどは保管しておくことが重要です。

本業がある場合は、就業規則を確認する

会社によっては、副業が制限されている場合がありますので、事前に就業規則を確認することが重要です。もし就業規則に違反した場合、会社からペナルティが課される可能性があるため、注意が必要です。

また、公務員の場合、原則として副業が禁止されています。ただし、不動産投資に関しては公務員でも取り組むことが可能な場合があるため、検討してみる価値はあります。

公務員の方で不動産投資に興味がある方は、以下の記事を参考にしてください。

公務員の不動産投資は問題ない?成功させるポイントや副業扱いにならない対処法をご紹介

短期での利益は大きなリスクを伴う

短期的な利益を追求することは、大きなリスクを伴うため、注意が必要です。このような取り組みでは、ギャンブルの要素が高まる上に、高度な分析力や判断力が求められます。その結果、大きな損失を被る可能性もあります。

不労所得を得る場合には、中長期的な視点でリスクを抑えながら、着実に取り組むことが重要です。

詐欺に注意する

投資に関する詐欺案件も多くあるため注意してください。

「上場確実なので必ず儲かります!」「元本を保証します!」など、甘い言葉で誘惑してくる場合は、詐欺的商法の可能性が高いです。金融庁でも詐欺的な投資勧誘等に注意を促していますので、十分に気をつけましょう。

怪しいと感じる業者があれば、国に登録されている業者か、

を確認することをおすすめします。

不労所得のはじめかた

不労所得の作り方は、以下の3ステップです。

- 貯蓄や収入を確保する

- 目的や期間を決める

- 不労所得の種類を決める

作り方について事前に把握しておくことで、不労所得づくりをスムーズに進めることができます。

ここでは、不労所得の作り方について詳しく見ていきましょう。

1.貯蓄や収入を確保する

まずは、不労所得づくりに向けて、貯蓄や収入を確保しましょう。株式投資や不動産投資、駐車場経営など、どの方法を選んでも資金が必要です。

資金がなければ、不労所得をつくることが難しくなる場合が多いため、最初に資金を確保することが重要です。

2.目的や期間を決める

なぜ不労所得をつくるのか、目的や期間を明確にすることで、自分に合った不労所得を得る方法がわかります。また、具体的な目的や期間が定められている方が計画的に進めることができ、進捗を検証しやすく、モチベーションも維持しやすいです。

「老後資金を作るため」「10年間で1,000万円を得て教育資金やリフォーム資金に充てる」など、目的や期間を設定しましょう。

3.不労所得の種類を決める

不労所得の目的や期間が決まったら、次にどのような方法で不労所得を得るかを決めましょう。株式投資やマンション投資、投資信託、駐車場経営、FXなど、複数の方法が存在し、それぞれ異なる特徴があります。

長期にわたり資産を投じることになるため、慎重に考えて自分に合った不労所得の種類を選ぶことが重要です。

毎年多くのお客様がトーシンパートナーズでマンション経営をスタートしています

月々1万円でローリスク&ロングリターンな資産運用

将来に漠然とした不安を抱えてはいるものの、なにをしたらよいかわからない……。

トーシンパートナーズではそんなお悩みを抱えるみなさまに、マンション経営をご案内しています。

マンション経営と聞くと空室の発生や、家賃の下落・滞納・資産価値の下落などの不安要素が思い浮かぶかもしれません。ですがパートナーとなる会社次第で、ご不安は限りなくゼロに近づけることができます。

家族のために、自分のために、未来の安心のために、ローリスク&ロングリターンな資産運用を始めてみませんか?

まとめ

この記事では、不労所得の作り方や注意点などについて解説しました。

不労所得を得るためには、目的や期間を明確にし、自分に合った方法を選ぶことが重要です。不労所得が得られるようになると、経済的な余裕や時間の自由が生まれます。

ただし、詐欺的な案件にも注意が必要です。怪しいと感じる業者や商品がある場合は、警戒し、関わらないようにしましょう。

信頼できる業者や商品から自分に適した方法を選び、早速、不労所得づくりに取り組んでみましょう。