- 不動産投資のリスク

退職金運用の失敗談|よくある失敗例や「成功」の考え方・ポイントを解説

退職金を老後の資金として有効に活用するために、運用を考えている方も多いでしょう。

退職金の運用は、失敗すると大きな損失につながる恐れがあるため、よくある失敗談やリスクを理解しておくことが重要です。

そこで本記事では、退職金運用のよくある失敗談や成功するための考え方・ポイントを解説します。本記事を読めば、退職金を運用して失敗するリスクを減らせるでしょう。

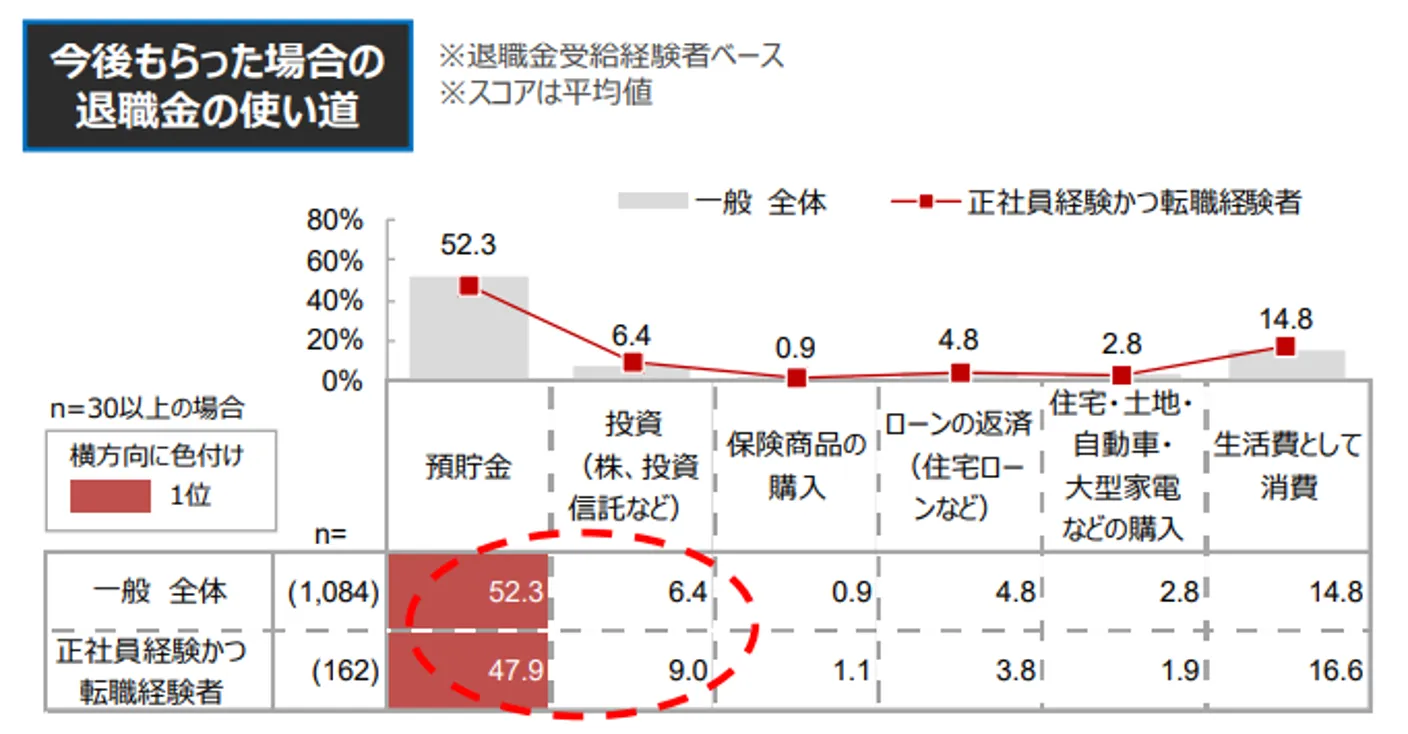

退職金の使い道の最多は「預貯金」

一般社団法人信託協会が2017年に行った調査によると、退職金の使い道は「預貯金」が約5割で最も多く「投資」が約1割という結果でした。

出典:一般社団法人信託協会「新制度受容性把握のための基礎調査2017調査結果報告書」

他にも、退職金は生活費や住宅ローンの返済に充てられるケースが多いです。

なお、2018年に厚生労働省が行った「就労条件総合調査」によると、大学・大学院卒の定年退職者の平均退職給付額は以下のとおりです。

定年退職者の平均退職給付額(大学・大学院卒の場合)

| 企業規模 | 30~99人 | 100~299人 | 300~999人 | 1,000人以上 |

|---|---|---|---|---|

| 勤続20~24年 | データなし | 930万円 | 1,073万円 | 1,711万円 |

| 勤続25~29年 | 1,404万円 | 1,188万円 | 1,522万円 | 1,404万円 |

| 勤続30~34年 | 1,392万円 | 1,546万円 | 1,650万円 | 2,034万円 |

| 勤続35年以上 | 1,501万円 | 1,785万円 | 1,957万円 | 2,435万円 |

勤続年数や企業規模によって異なりますが、大学・大学院卒の定年退職者の平均退職給付額は、約1,500万円〜2,000万円が目安になります。

不動産投資のリスクとメリットがゼロからわかる、スタートブックの無料プレゼントはこちら

退職金の運用における失敗例

退職金の使い道は預貯金でも問題ありませんが、インフレなどを考慮すると投資に回したほうが生活の支えになります。しかし、退職金の運用にはリスクがあるため、以下のような失敗例があることを押さえておきましょう。

- 勧められた金融商品をよく把握せず投資してしまう

- 退職後の支出の変化を考慮せず運用を始めてしまう

- 退職金の全額を一度に運用に回してしまう

それぞれ詳しく解説します。

勧められた金融商品をよく把握せず投資してしまう

銀行や証券会社から勧められた金融商品をよく把握せずに投資してしまうと、失敗するリスクが高まります。

注意が必要な金融商品の例として以下が挙げられます。

- 退職金特別プラン

- 外貨建て変額保険

退職金特別プランとは、退職金を預けると定期預金の金利が年7%程度になるプランです。

一見するとお得に感じますが、一般的には投資信託とセットで購入する必要があります。販売手数料や信託報酬などが必要になるケースも多いため、手数料を加味した計画を立てなければなりません。

外貨建て変額保険とは、保険料の支払いや受け取りを外貨で行い、元本が保証されている保険です。しかし、元本保証は外貨で保証されるため、為替の影響を受けます。

為替レートによっては、外貨から円に戻した際に元本割れで損失が発生する可能性があります。資産運用にかかる手数料や、為替手数料なども必要になることを覚えておきましょう。

退職後の支出の変化を考慮せず運用を始めてしまう

退職後の支出の変化を考慮せずに運用を始めてしまうと、資産が早期に減ってしまう可能性があります。

総務省が2022年に調査した「家計調査報告(家計収支編)」によると、65歳以上かつ二人以上の無職世帯における家計収支は以下のとおりです。

| 世帯 | 実収入 | 消費支出 |

|---|---|---|

| 65〜69歳 | 277,757円 | 280,010円 |

| 70〜74歳 | 258,359円 | 249,589円 |

| 75歳以上 | 235,223円 | 220,810円 |

65〜69歳の世帯は、収入よりも支出が上回っています。

退職後は勤務先からの収入がなくなり、65歳から支給される年金などが主な収入源となるでしょう。再雇用や再就職で働く方もいますが、現役期と同じ水準の収入は難しく、収入に占める支出の割合は大きくなる傾向にあります。

退職後は、生活費以外にも病気・ケガ・介護など、万が一の事態に備えるために資産の準備が必要です。支出の変化を想定して、無理のない範囲で退職金を運用するのが重要です。

退職金の全額を一度に運用に回してしまう

退職金の全額を一度に運用に回してしまうと、リスクが大きくなります。

退職した時期が、運用に適した良い相場であるとは限りません。相場が悪化すると、損失が膨大になってしまい、最悪の場合は生活にまで影響をおよぼす恐れがあります。

失敗を避けるためには、少額から運用を始めることが重要です。少額であれば、万が一の損失も少なく済み、リスクを分散できます。

退職金の運用における「成功」とは

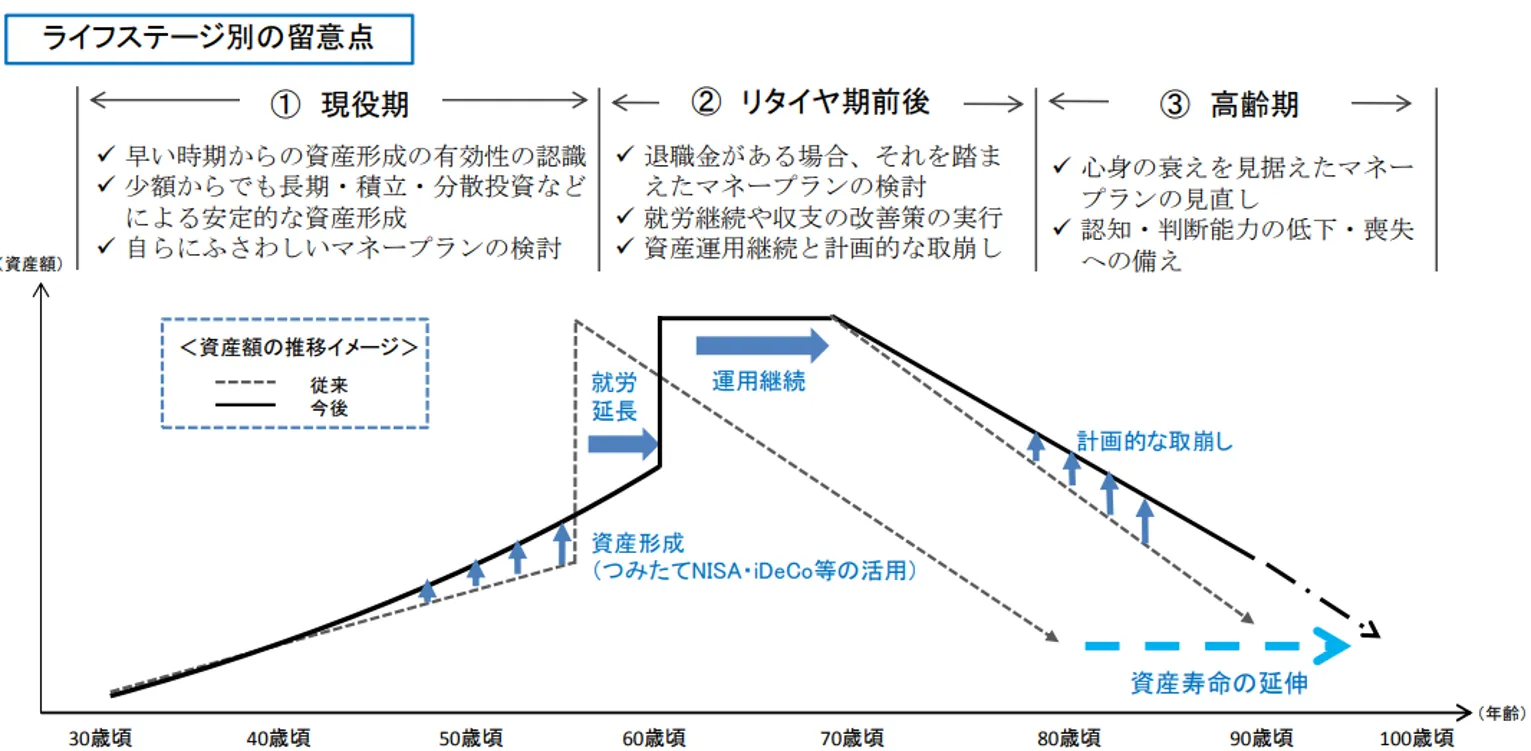

退職金の運用の主な目的は、以下の図のように計画的な運用および取り崩しにより、資産寿命の延伸を実現させることです。

退職金の運用を「成功」させるには、退職金を受け取る前(現役期)から少額でも資産形成を図ることが重要です。

リタイア期前後は、就労継続や収支の改善策を実行し、病気や介護などで支出が増えやすい高齢期に備えて、資産を準備しておきましょう。

退職金の運用で失敗しないための心がけ

退職金の運用で失敗しないためには、以下の内容を心がけましょう。

- 余剰資金のみを運用に回す

- 分散投資でリスクを抑える

- 長期的な視点で運用する

それぞれ詳しく解説します。

余剰資金のみを運用に回す

退職金を投資などで運用する場合、損失が発生する可能性があるため、余剰資金のみで行うことが鉄則です。

余剰資金とは、生活費に必要な資金と、将来使う予定がある資金を差し引いた残りの資金です。生活資金なども運用に回してしまうと、資金不足になるリスクが高くなります。

生活資金は、収入がない状態でも半年から1年間生活できる金額を目安に確保しておきましょう。

分散投資でリスクを抑える

退職金を運用する場合、ひとつの金融商品のみに投資するのではなく、複数に分散して投資することが重要です。

なぜなら、退職後は働いて稼ぐのが難しく、極力資産を減らさないことが大切になるためです。複数の商品に分散させることで、値動きによる変動リスクを抑えられます。

また、同じ商品でも一度に購入せずに、複数回に分けることも重要です。一度に購入すると、高値掴みとなってしまう可能性があるためです。

値動きの予測は難しいため、少額を定期的に購入することを意識しましょう。

長期的な視点で運用する

退職金を運用する際は、短期ではなく長期的な視点で運用することが重要です。短期で大きなリターンを求めると、リスクも大きくなります。

投資する商品によってリスクは異なるため、退職金が減少して生活に悪影響を及ぼさないためにも、リスクが低い商品を選ぶのがおすすめです。

退職金は、長期的な視点かつローリスク・ローリターンの運用を心がけましょう。

30年分の不動産投資ノウハウを詰め込んだ、スタートブックの無料プレゼントはこちら

退職金の運用に関するよくある質問

退職金の運用に関するよくある質問を紹介します。

- 退職金はどこに預けるのが良い?

- 退職金でやってはいけないことは?

- 退職金は資産の対象になる?

それぞれ詳しく見ていきましょう。

退職金はどこに預けるのが良い?

退職金の代表的な預け先としては、金融機関の定期預金があります。普通預金よりも金利が高く、元本割れのリスクもありません。

とはいえ、定期預金の金利は0.002%程度であり、株式や投資信託に比べるとわずかな利息しか受け取れないのが現状です。

前述したように退職金を効率良く運用するには、資産寿命を延ばすことが大切です。退職金を運用せずに生活費などで使ったり、低金利の預貯金で運用したりするよりも、投資に回したほうが効率的でしょう。

例えば、不動産投資であれば、定期収入を得られる他、景気変動の影響を受けにくいため、資産の保全と運用を両立できます。

退職金でやってはいけないことは?

退職金でやってはいけないことは、以下のように使うことです。

- 旅行や孫へのプレゼントなどに全額使用する

- 住宅ローンの返済などに回し過ぎてしまう

節度のある使い方であれば問題ありませんが、退職金は老後に備えて運用するのが賢明です。退職後は現役期よりも収入が少なくなるため、退職金を浪費しないように注意しましょう。

住宅ローンは金利などを踏まえて、負担のない範囲で返済に充てるのが大切です。

退職金は資産の対象になる?

退職金は資産に含まれます。老後の生活を支える資金として、病気やケガなど万が一の出費に充てたり、投資などで運用したりするのが一般的です。

退職金を一時金で受け取った場合は「退職所得」となり、所得税や住民税などの税金がかかります。

ご自身が受け取る退職金の額をもとに税金を算出して、最も手残りが多くなる受け取り方を選びましょう。

毎年多くのお客様がトーシンパートナーズでマンション経営をスタートしています

月々1万円でローリスク&ロングリターンな資産運用

将来に漠然とした不安を抱えてはいるものの、なにをしたらよいかわからない……。

トーシンパートナーズではそんなお悩みを抱えるみなさまに、マンション経営をご案内しています。

マンション経営と聞くと空室の発生や、家賃の下落・滞納・資産価値の下落などの不安要素が思い浮かぶかもしれません。ですがパートナーとなる会社次第で、ご不安は限りなくゼロに近づけることができます。

家族のために、自分のために、未来の安心のために、ローリスク&ロングリターンな資産運用を始めてみませんか?

まとめ

退職金の最も多い使い道は預金ですが、正しく運用すれば老後の資産として有効活用できます。

老後は、現役期よりも資金を取り崩すことが多くなるため、退職金を運用する際は、余剰資金をローリスク・ローリターンの方法で運用することを心がけましょう。

なお、老後資金やお金の貯め方、保険の見直しなどお金や将来の不安を解消したい方は、ファイナンシャルプランナーにご相談ください。

「アルファ・ファイナンシャル・プランナーズ」では、年間2,000件以上の豊富な相談実績があり、中立的な立場でアドバイスを行います。

通常は相談1回につき15,000円かかりますが、下記よりお問い合わせの方限定で3回まで相談が無料です。

退職金の運用で不安な方は、ぜひお気軽にご相談ください。