- 不動産投資の基礎知識

REIT(リート)と不動産投資はどっちが儲かる?向いている人はどんな人か解説

「REITに興味があるけど仕組みがわからない」「REITと不動産投資どちらが良いかわからない」などの悩みを抱いている方も多いのではないでしょうか。最適な投資方法を選択するには仕組みや違いを理解することが大切です。

この記事では、REITの仕組み、投資するメリット・デメリット、REITと不動産投資のどちらがおすすめなのかを解説します。本記事を読めば、REITの仕組みがわかり、自分に合った投資方法を選択できるようになるでしょう。

【この記事でわかること】

- REITは投資信託の一種で不動産投資信託のこと

- REITには少額から投資できる、リスクを分散できるなどのメリットがある

- REITには金融機関の融資を受けることができない、投資法人が倒産する可能性があるなどのデメリットがある

- REITと不動産投資にはどちらもメリット・デメリットがあり、一概にどちらが良いとは言い切れない

REIT(リート)とは

REIT(リート)は「Real Estate Investment Trust」の略称です。つまり、投資信託の一種で、不動産投資信託を意味します。REITは証券会社で購入できます。

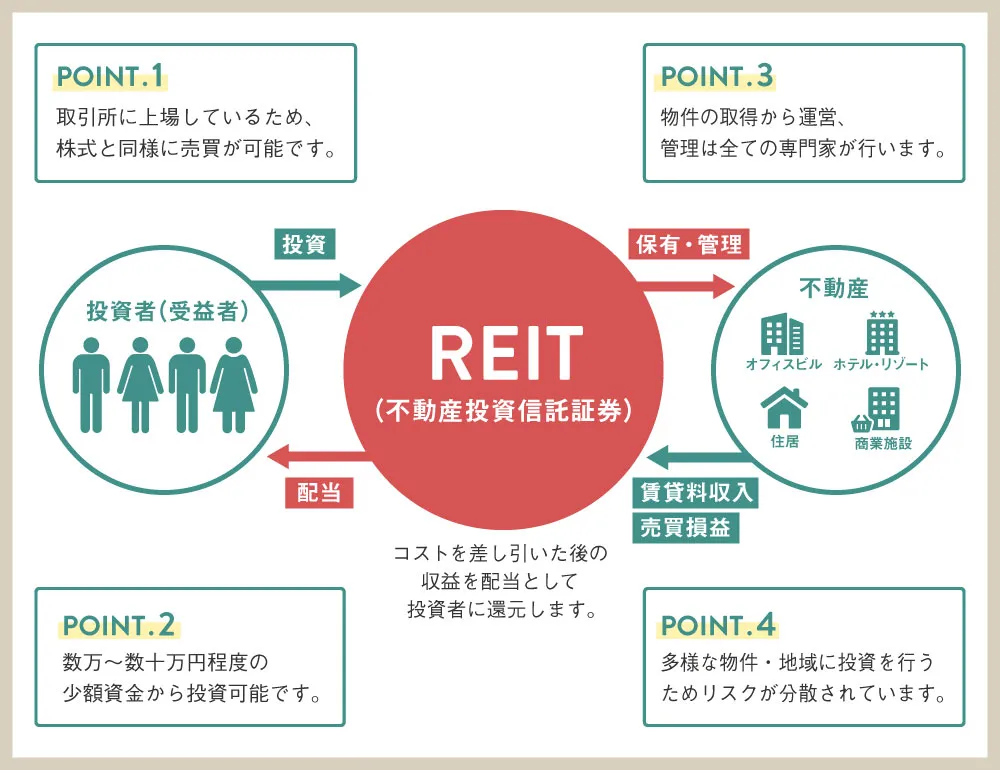

投資家から集めた資金でオフィスビルや商業施設などの不動産に投資し、収益を分配金という形で投資家に還元する仕組みです。アメリカで生まれた仕組みで、日本の法律に基づいて作られたREITをJ-REITと呼びます。

REITの仕組み、一般的な不動産投資との違いについて詳しく見ていきましょう。

REITの仕組み

REITは法律上「不動産投資法人」と呼ばれる会社(法人)の形で存在しています。不動産投資法人は投資証券を発行しており、投資家はこの投資証券を購入します。

投資証券の購入は不動産投資法人への出資となり、不動産投資法人はそれを資金に複数の不動産に投資し、売買損益や賃貸収入などの収益を投資家に分配金という形で還元するのが一連の流れです。

多くのREITは年2回の決算を行う際に分配金を支払います。投資家はREITが発行する投資証券を購入するだけで、不動産投資に携わることができるのです。

一般的な不動産投資との違い

REITは不動産投資法人が発行する投資証券への投資で間接的な不動産投資です。一方、一般的な不動産投資は実際に不動産を購入して運用する現物不動産投資という点で異なります。両者の違いをまとめると以下の通りです。

| REIT | 現物不動産投資 | |

|---|---|---|

| 投資対象 | 投資証券 | 不動産 |

| 運用する人 | 投資法人 | 自身 |

| 投資金額 | 数万円~ | 数千万円~ |

| 運用期間 | 短期~長期 | 長期 |

| 運用の費用 | 証券購入費用のみ | 管理費・修繕費 |

| リターンの原資 | 各投資家 | 自分のみ |

| リターン受取のタイミング | 決算後(年に1~2回) | 毎月 |

| 平均利回り | 3~8% | 3~10% |

| 流動性 | 高い | 低い |

| 売却方法 | 証券会社へ証券を売却 | 買い手を探す |

現物不動産投資は実際に不動産を所有するオーナーが運用します。不動産会社のサポートは受けられるものの、自己責任で判断しなくてはなりません。REITは自分で運用せず出資先で実際の不動産の所有者である不動産投資法人が運用します。ただし賃貸需要が旺盛な物件を保有していたとしても賃料をアップして収益性を高める取り組みなどを自分でコントロールできません。

現物不動産投資は投資金額が高額で、流動性が低いため、投資初心者にはハードルが高いです。一方、REITは投資金額が低く、流動性が高いため、投資初心者でも比較的取り組みやすいでしょう。

REITで投資するメリット

REITの理解を深めるには、仕組みを把握するほか、メリット・デメリットも押さえておくことが大切です。REITのメリットとして以下の3つが挙げられます。

【不動産投資REITのメリット】

- 少額から始められる

- リスク分散ができる

- 収益から受け取れる分配金が多い

それぞれのメリットを詳しく解説していきます。

少額から始められる

REITは1口(1単元)から取引できます。1口の価格は数万円程度で、少額から取引できるのが特徴です。

一方、現物不動産投資では実際に不動産を購入する必要があります。数千万円程度の資金が必要で、現物不動産投資を始める場合は、自己資金だけでは足りない分を銀行の借り入れで補わなくてはなりません。

投資金額が少額であるREITは、実物不動産の購入する資金が足りない方や、借入審査が厳しい個人事業主なども始めやすいでしょう。

リスク分散ができる

REITへの投資は複数の不動産を運用している不動産投資法人への出資と同じです。1つの不動産だけでなく、複数の不動産を運用しているため、分散投資によるリスク分散が期待できます。

一方、現物不動産投資では、複数の不動産の運用には多額の資金が必要となり、リスク分散は容易ではありません。そのため、不動産投資のリスクを少しでも抑えたい方にはREITへの投資をおすすめします。

収益から受け取れる分配金が多い

REITは不動産投資法人が関与することで利回りが低くなることを懸念している方も多いでしょう。しかし、REITの不動産投資法人は収益の90%超を分配するといった条件を満たすことで実質的に法人税がかからなくなるため、収益の多くを分配金に回すケースが多いです。

現物不動産投資では、運用で得られた利益から経費を引いた残りは全額自分のものとなるため、利回りはREITよりも高くなる傾向があります。しかし、現物不動産投資は専門的な知識を求められる、運用の手間がかかることを考えると、REITは割の良い投資方法と言えるでしょう。

REITで投資するデメリット

投資を開始してから後悔しないためにも、REITのデメリットも確認しておきましょう。REITのデメリットとして、以下の3つが挙げられます。

【REITのデメリット】

- 金融機関の融資を受けることができない

- 投資法人が倒産する可能性がある

- 複利効果を得ることができない

それぞれのデメリットについて詳しく説明していきます。

金融機関の融資を受けることができない

現物不動産投資では、金融機関が提供する不動産投資ローンといった各種ローンを利用できます。自己資金以上を運用することで効率的に資産を増やすことが可能です。

一方、REITは、金融機関の融資を受けることができません。そのため、自己資金の範囲内での運用になり、運用効率が悪いです。自己資金が少ない方は、REITで大きく資産を増やすことは難しいでしょう。

投資法人が倒産する可能性がある

REITは不動産投資法人への出資です。不動産投資法人は一般的な会社(法人)と同じなので、運用に失敗すれば倒産する可能性があります。また、上場条件を維持できなかった場合は上場廃止となります。倒産、上場廃止になると投資金額を回収できないというリスクを伴う点に注意が必要です。

現物不動産投資も不動産の資産価値が下がることで投資金額を回収できないリスクを伴いますが、投資法人が倒産、上場廃止になることで生じる投資金額を回収できないというリスクは伴いません。REITでは別のリスクに注意を要する点がデメリットと言えます。

リスクを抑えたい方は、不動投資法人の収益が安定しているかどうか確認してから投資しましょう。

複利効果を得ることができない

複利効果とは、運用によって得た利益を再投資することで元本を増やし、効率的に資産を増やす効果です。REITでは不動産投資法人は利益を再投資せず、投資家に分配金として還元しているので複利効果はありません。REITで複利効果を得るには、自身でREITを再度購入する必要があります。

しかし、REITの最低投資金額は数万円となっており、分配金が条件を満たすまでは再投資できず、複利効果の恩恵を受けられない可能性があるので注意が必要です。

長期的に資産を増やしたい場合、REITへの投資は効率が悪い可能性があるということを理解しておきましょう。

【シミュレーション】REITと不動産投資はどっちが儲かる?

REITと現物不動産投資のどちらが儲かるのか気になっている方も多いのではないでしょうか。どちらが儲かるのかを以下の条件に基づいてシミュレーションしてみました。なお、5年後に売却することを前提としています。

- 自己資金300万円

- 利回り4.0%

- 売却時の価格は10%上昇

◆REITの場合

- 投資対象:REIT(居住用不動産)

- 投資金額:自己資金300万円

- 年間の分配金:12万円

- 5年後の売却価格:330万円

- 総利益:90万円(300万円→390万円)

◆現物不動産の場合

- 投資対象:ワンルームマンション

- 投資金額:自己資金300万円、借入金額700万円

- 年間の賃料:40万円

- 5年後の売却価格:1,100万円

- 総利益:約235万円(300万円→535万円)

- 借入条件:固定金利(年利2%)、返済期間30年

- 年間の管理委託費:2万円(賃料の5%)

- 年間の修繕費:2万円(賃料の5%)

- 年間の固定資産税:2万円(賃料の5%)

その他経費:20万円※

REITは年間の分配金12万円とした場合、5年間で60万円の分配金を得ることになります。購入時よりも10%高く売却できた場合は330万円、先ほどの分配金と売却代金の合算金額は390万円で、投資開始時の300万円から90万円増える結果となりました。

700万円を返済期間30年、年利2%の固定金利で借りた場合における月々の返済額は25,873円です。5年間(60回目の返済後)の返済額は約155万円、借入残高は約610万円となります。賃料収入40万円を5年間受け取ると総額200万円、購入時よりも10%高く売却できた場合は1,100万円の現金が手に入ります。

収入は売却代金の1,100万円と賃料収入の200万円の合計1,300万円、支出は返済額の約155万円と借入残高の約610万円、維持費6万円の5年分30万円、その他経費の合計約815万円で、差し引き約485万円です。投資開始時の300万円から約185万円増えており、借り入れを活かせる現物不動産投資の投資効率の良さがわかるでしょう。

※計算を単純化するため購入時の初期費用に諸費用ローンを利用した場合の想定コストを設定しています

ただし、必ずしも現物不動産投資が有利とは限りません。設備の故障や建物の劣化によって想定外の支出が生じた、空室によって家賃収入が減ると、上記のシミュレーション結果を大きく下回る可能性があるという点に注意が必要です。

REITと不動産投資はどっちがおすすめ?

REITと現物不動産投資は、どちらもメリット・デメリットがあるため、どちらを選ぶべきとは一概に言い切れません。選択肢を誤らないためにも、おすすめな人の条件を確認し、どちらが自分に合っているか事前に確認することが大切です。

それぞれのおすすめな人の条件は以下の通りです。

【REITがおすすめな人】

- 少額から投資を始めたい人

- リスクを分散したい人

- 運用の手間を省きたい人

【一般的な不動産投資がおすすめな人】

- 自己資金が豊富な人

- 資産を大きく増やしたい人

- 現物資産を残したい人

REITは最低投資金額が数万円からなので少額から投資を始めたい方におすすめです。また、REITでは複数の不動産に投資をしており、管理・運用は不動産投資法人が行っているため、分散投資によってリスクを抑えたい方、運用の手間を省きたい方にも向いているでしょう。

一般的な不動産投資は多額の資金を必要とするため、自己資金が豊富な方におすすめです。借り入れを利用すればレバレッジ効果で資産を大きく増やせるほか、実際に不動産が手に入るため、資産を大きく増やしたい方や現物資産を残したい方にも向いているでしょう。

毎年多くのお客様がトーシンパートナーズでマンション経営をスタートしています

月々1万円でローリスク&ロングリターンな資産運用

将来に漠然とした不安を抱えてはいるものの、なにをしたらよいかわからない……。

トーシンパートナーズではそんなお悩みを抱えるみなさまに、マンション経営をご案内しています。

マンション経営と聞くと空室の発生や、家賃の下落・滞納・資産価値の下落などの不安要素が思い浮かぶかもしれません。ですがパートナーとなる会社次第で、ご不安は限りなくゼロに近づけることができます。

家族のために、自分のために、未来の安心のために、ローリスク&ロングリターンな資産運用を始めてみませんか?

まとめ

REITは投資信託の一種で不動産投資信託に該当します。不動産投資法人が発行する証券を購入し、収益の一部を分配金という形で受け取るのがREITの仕組みです。

最低投資金額が数万円であり少額から投資できる、複数の不動産に投資する分散投資によりリスクを抑えられるなどのメリットがあります。一方で、金融機関の融資を受けられないので投資効率が悪い、投資法人が倒産すると投資金額を回収できない可能性があるといったデメリットを伴います。

REITによって手軽に不動産投資に携わりやすくなりましたが、現物不動産投資を選択したほうが良いケースもあるため、両者の違いをよく理解してから自分に合った投資方法を選択しましょう。