- 不動産投資の基礎知識

ワンルームマンション投資はやめとけと言われる理由!後悔しないポイントを解説

ワンルームマンション投資は、少額から始められる手軽さや安定した家賃収入が期待できることから、多くの投資家に注目されています。しかし、「やめとけ」との声も耳にします。なぜワンルームマンション投資には注意が必要なのでしょうか。

本記事では、投資のメリットだけでなく、見落とされがちなリスクや失敗事例についても解説し、後悔しないための具体的なポイントを解説します。これからの投資判断に役立つ情報をお届けします。

ワンルームマンション投資とは

ワンルームマンション投資とは、主に一人暮らしを対象とした小規模なマンションの一室を購入し、貸し出して家賃収入を得る投資手法です。少額から始められるため、不動産投資初心者にも人気があります。

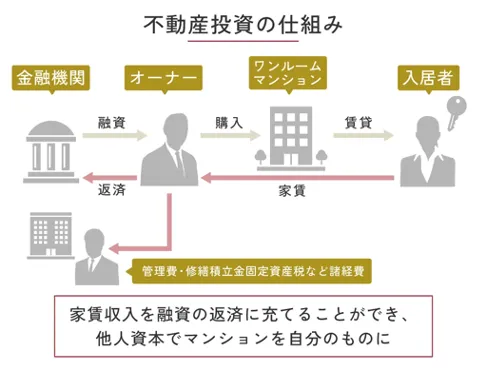

仕組みとしては、物件購入時に銀行から融資を受け、物件オーナーとなった投資家が賃貸管理会社を通じて入居者に部屋を貸し出して、毎月の家賃収入でローン返済や管理費などを賄います。銀行は融資の提供者、オーナーは物件の所有者、賃貸管理会社は物件の運営管理を行い、入居者は賃貸料を支払う役割を担います。これらの関係性をうまく構築することで安定した収益が期待できる一方、それぞれのリスクも理解しておかなくてはなりません。

ワンルームマンション投資はやめとけと言われる理由

ワンルームマンション投資に対して「やめとけ」という声も少なくありませんが、実際にはワンルームマンション投資で安定した収益を得ている方もいます。「やめとけ」という言葉を鵜呑みにせず、なぜそのように言われるのか事前に理由を把握しておくことが大切です。「やめとけ」と言われる主な理由として、以下の4つが挙げられます。

- 収益性が低い

- 家賃下落のリスクがある

- 節税対策にはなりにくい

- 売却が難しい

それぞれの理由を詳しく見ていきましょう。

収益性が低い

ワンルームマンション投資は初期投資額が少なく手軽に始められるため、投資初心者にも人気がありますが、収益性が低いという課題があります。家賃収入が少額であるため、ローン返済や管理費、修繕費を差し引くと手元に残る利益は少ない場合が多いです。

また、空室リスクも無視できません。物件に空室が発生した場合は、家賃収入が途絶える一方で固定費はかかり続け、収益性がさらに悪化します。

物件価格の上昇が見込めない地域では、キャピタルゲイン(売却益)も期待できないため、短期的・長期的な利益を得ることが難しい場合もあります。立地や運営方法によっては収益性を高めることも可能ですが、慎重な選定と管理が求められるでしょう。

家賃下落のリスクがある

ワンルームマンション投資において、家賃の下落リスクは大きな問題です。特に地方都市や人口減少が進む地域では、賃貸需要が減少するため、家賃が下がる可能性が高まります。

さらに、周辺に新築物件が増えた場合、古い物件の競争力が低下し、家賃を引き下げざるを得なくなることも少なくありません。また、都心部であっても、経済状況の変動や雇用環境の悪化などによって賃貸需要が減少し、家賃が下落するリスクは存在します。

家賃が下がると、ローン返済や維持費が収入を上回る可能性があり、持ち出しが増えるため、投資計画全体に大きな影響を与えることになります。このような家賃下落リスクを十分に見越して、投資判断を行うことが重要です。

節税対策にはなりにくい

不動産投資全般では節税効果が期待されることがありますが、ワンルームマンション投資では効果が限定的です。特に、物件の価格が比較的低いため、減価償却費やローン利息といった経費として計上できる額も少なく、結果として税金の負担軽減はわずかです。

節税を目的に過剰な融資を受けると、金利負担が重くなり、キャッシュフローが悪化するリスクがあります。サラリーマンや個人事業主が経費として税務上利用できる部分もあります。

しかし、実際に節税効果を得るには規模の大きな不動産投資が必要になることが多く、ワンルームマンションでは大きな効果を期待しすぎるべきではありません。節税目的での投資には十分なリスク分析が必要です。

売却が難しい

ワンルームマンションは、いざ売却しようとするとその難しさが浮き彫りになります。特に築年数が経過した物件においては資産価値が下がりやすく、購入時よりも低い価格でしか売却できないことが少なくありません。

さらに、ワンルームマンションの購入者は投資家が中心で、居住用の需要が少なく、売却市場も限られており、買い手を見つけるのに時間がかかることがあります。また、売却時には仲介手数料や税金などの諸費用がかかるため、思ったよりも利益を出すのが難しいケースもあります。

ワンルームマンション投資では売却戦略を十分に考慮し、タイミングを見計らう必要があり、流動性が低い点から投資を慎重に判断する必要があります。

ワンルームマンション投資の失敗事例

ワンルームマンション投資での失敗を未然に防ぐには、どのような失敗事例があるか把握し、事前に対策を練っておくことが大切です。

ワンルームマンション投資において見られる失敗事例を2つ紹介します。

事例①

Aさんは利便性の高い都市部のワンルームマンションを購入しましたが、想定外に空室期間が6か月以上続いてしまいました。購入時には高い需要を見込んでいましたが、近隣で新築物件が増加し、競争が激化。その結果、入居者が集まらず、家賃収入の約3割が入らなくなったことでローン返済が厳しくなりました。

ローン返済計画は家賃収入を前提にしていたため、返済が難しくなったのです。原因は、物件の魅力が低下したことと、周辺の競争状況を十分に調査しなかったことにあります。この事例から、購入前に競合物件や市場動向をしっかりと調査し、空室リスクに備えた資金計画を立てることが重要であるとわかります。

事例②

Bさんは、節税効果を目的としてワンルームマンションを購入しました。しかし、実際には期待していたほどの節税効果が得られませんでした。

購入時のシミュレーションでは、減価償却や経費などを差し引けば節税効果が得られるとされていましたが、予想以上に修繕費がかさみ、年間で50万円以上の出費となりました。その結果、利益がほとんど残りませんでした。

さらに、税制改正による控除の縮小も影響し、想定していた控除が受けられませんでした。原因は、税務シミュレーションが甘かったことや、税制変更への対応が不十分だったことです。この事例から、節税効果だけに頼らず、総合的な収益計画を立てることが重要であるとわかります。

ワンルームマンション投資で失敗しないためのポイント

ワンルームマンション投資での失敗を未然に防ぐには、以下のポイントを押さえながら取り組むことが大切です。

- 継続的に情報収集を行う

- 立地の良い物件を選ぶ

- 長期的な視点で運用する

- 信頼できる不動産会社を選ぶ

それぞれのポイントについて詳しく説明します。

継続的に情報収集を行う

ワンルームマンション投資で成功するには、継続的な情報収集が不可欠です。市場動向や賃貸需要の変化、法規制の改定など、不動産投資に影響を与える要素は常に変動しています。

特に家賃相場や物件の供給量、地域の開発計画を常に把握することで、空室リスクや家賃下落リスクに対応しやすくなります。また、専門家や不動産投資コミュニティとのネットワークを構築し、実践的な情報を得ることも欠かせません。

不動産に関連する税制や融資条件なども変化するため、最新の情報をもとに最適なタイミングで物件購入や売却、賃料設定を行うことが成功につながります。情報を常にアップデートし続けることが、リスクを最小限に抑えるための重要な要素となります。

立地の良い物件を選ぶ

立地の良さは、ワンルームマンション投資の成功に直結する重要なポイントです。賃貸需要が高い地域では空室リスクが低く、家賃相場も安定しているため、安定的な収益が期待できます。

例えば、交通の便が良い駅近物件や大学・企業の近くに位置するエリアでは、継続的な入居者を確保しやすくなります。周辺のインフラや商業施設の充実度も賃貸需要に影響を与えるため、利便性の高い物件を選ぶことも欠かせません。

さらに、将来的な都市開発やインフラ整備の計画も確認し、長期的に需要が見込める場所を選ぶことがポイントです。人気のないエリアでは家賃を下げても入居者を確保するのが難しくなるため、慎重な物件選びが必要です。

長期的な視点で運用する

ワンルームマンション投資は、短期的な利益を狙うよりも長期的な視点で運用することが成功への鍵です。初期費用が多くかかるため、短期間で大きな利益を得ることは容易ではありません。家賃収入によって長期的にローン返済を進め、キャッシュフローを安定させることが大切です。

さらに、ワンルームマンション投資では、物件のメンテナンスや定期的な改修を計画的に行うことで、物件価値を保ちながら将来的な売却益(キャピタルゲイン)も期待できます。

短期的な市場変動に左右されず、時間をかけて物件を運用し、リスクを軽減しながら安定収益を得るには、長期的な運用と物件管理が不可欠です。長期的な視点で計画を立て、冷静に物件を育てることが成功への鍵となります

信頼できる不動産会社を選ぶ

信頼できる不動産会社の選定は、ワンルームマンション投資を成功させるための重要なポイントです。特に初心者には、物件の選定や賃貸管理において信頼性のあるパートナーの存在が欠かせません。

信頼できる不動産会社は、物件の特性や地域の市場動向を熟知しており、リスクの少ない物件を紹介してくれることが多いです。また、契約内容や手数料などの透明性も重要な判断基準となります。

加えて、賃貸管理を行う管理会社の実績や評判も確認し、空室対策や家賃回収、メンテナンス対応を適切に行える会社を選びましょう。信頼性の高いパートナーがいることで安心して投資を続けられる基盤が整うでしょう。

毎年多くのお客様がトーシンパートナーズでマンション経営をスタートしています

月々1万円でローリスク&ロングリターンな資産運用

将来に漠然とした不安を抱えてはいるものの、なにをしたらよいかわからない……。

トーシンパートナーズではそんなお悩みを抱えるみなさまに、マンション経営をご案内しています。

マンション経営と聞くと空室の発生や、家賃の下落・滞納・資産価値の下落などの不安要素が思い浮かぶかもしれません。ですがパートナーとなる会社次第で、ご不安は限りなくゼロに近づけることができます。

家族のために、自分のために、未来の安心のために、ローリスク&ロングリターンな資産運用を始めてみませんか?

まとめ

ワンルームマンション投資は、少額から始められるほか、安定した収益を期待できる一方で、収益性の低さや家賃下落のリスク、節税効果の限定性、売却の難しさなど、さまざまなリスクが存在します。

このようなリスクを十分に理解し、立地の良い物件を選び、長期的な視点で運用することが重要です。また、信頼できる不動産会社や管理会社を選ぶことも、成功の鍵となります。

情報収集を怠らず、投資判断に役立つ知識をしっかり蓄えることができれば、リスクを最小限に抑え、後悔のない投資を実現できるでしょう。