- 不動産投資の基礎知識

収益還元法とは?メリットやデメリット・計算方法をわかりやすく解説

収益還元法とは、不動産や資産の評価で収益性をもとに適正価格を算出する手法です。本記事では、収益還元法の基本や計算方法をわかりやすく解説し、適正な売却価格の判断や投資判断に役立つ情報を提供します。

不動産投資や資産運用を検討中の方、物件売買を控えている方に特におすすめの内容です。この記事を読むことで、資産価値の適切な評価に自信が持てるようになるでしょう。

収益還元法とは

収益還元法とは、不動産や資産が将来生み出す収益をもとにその現在価値を算出する評価方法です。具体的には、将来のキャッシュフローを還元利回りで割引して計算します。この手法は不動産の収益性を重視するため、賃貸物件や商業施設など、将来の収益が見込まれる資産の評価に最適です。

この方法は投資家が物件購入時に収益性を確認したり、売却価格の妥当性を判断する際に広く利用されます。また、ローン審査や資産運用の計画を立てる上でも役立つ手法です。

なお、不動産の試算価格を求める方法には、収益還元法以外に「積算法」と「取引事例比較法」があります。それぞれ適用できる場面が異なるため、目的に応じた選択が重要です。

積算法との違い

積算法は、不動産の「再調達原価(新たに同等の建物を建てるためのコスト)」を基準に試算する方法です。土地や建物を個別に評価して、それらを合計して価格を算出します。建物の減価償却を考慮するため、築年数が浅い物件や新築の評価に適しています。

この手法は、主に住宅地や市場取引が少ない地域での評価に有効ですが、市場の需要や収益性を反映しないため、賃貸物件や商業施設の評価には向いていません。

取引事例比較法との違い

取引事例比較法は、近隣で過去に売買された物件の価格をもと、評価対象となる物件の価格を推定する方法です。地域内の市場動向を反映しやすいため、流動性が高く市場取引が活発なエリアでの評価に適しています。

ただし、この方法は、同条件の取引事例が少ない地域や、独自性の高い物件では適用が難しい場合があります。また、市場が停滞している場合にも正確な評価が得られるとは限りません。そのため、事例数や市場の状況を確認した上での活用が必要です。

収益還元法の種類

収益還元法には「直接還元法」と「DCF(ディスカウントキャッシュフロー)法」の2つの種類があります。それぞれ計算方法や適用場面が異なり、資産評価の目的や期間に応じて使い分けられます。

| 種類 | 概要 |

|---|---|

| 直接還元法 | 1年間の利益(純収益)を還元利回りで割り、収益還元価格を算出するシンプルな方法 |

| DCF法 | 年間純利益の現在の価値の合計に、将来の売却価格の現在の価値を加算して資産価値を算出 |

直接還元法は短期的な評価に適しており、迅速に結果を得られます。一方で、DCF法は将来の収益や売却価格を考慮した長期的で詳細な分析に適しています。

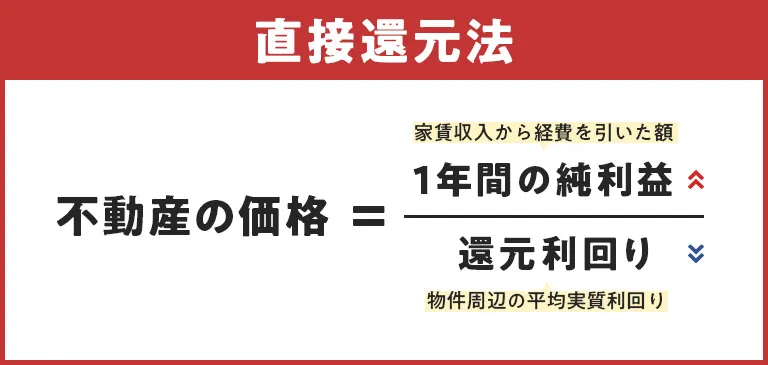

直接還元法

直接還元法とは、対象資産が1年間に生み出す「純収益」をもとに、その収益を還元利回りで割り、収益還元価格を算出する方法です。この手法は現状の収益性を重視しており、不動産市場の即時的な判断に適しています。

【計算式】

| 収益還元価格 = 純収益 ÷ 還元利回り |

年間純収益400万円、還元利回り5%の場合、収益還元価格は400万円÷0.05=8,000万円です。

直接還元法のメリットは、計算方法が非常にシンプルなので、迅速に資産価値を算出できる点にあります。この手法は、現状の収益性に基づいた評価を行うため、不動産市場における短期的な判断を求められる際に特に有効です。また、将来の詳細な予測が不要であるため、計算にかかるコストや労力を抑えられるという利点もあります。

DCF(ディスカウントキャッシュフロー)法

DCF法とは、資産が将来生み出す「年間純利益の現在価値の合計」と「将来の売却価格の現在価値」を加算して、資産価値を算出する方法です。この手法は、長期的な収益性やリスクを考慮して精緻な評価を行います。

【計算式】

| 資産価値 = 年間純利益の現在価値の合計 + 将来の売却価格の現在価値 |

年間純利益が1年目400万円、2年目410万円、3年目420万円、割引率6%、3年後における売却価格が1億円とします。この場合、割引率に基づく年間純利益の現在価値は1年目377万円、2年目386万円、3年目396万円で、合計1,159万円です。割引率に基づく将来の売却価格の現在価値は8,396万円で、1,159万円と合算した9,555万円が資産価値です。

DCF法のメリットは、将来の収益や売却価格を考慮することで、長期的な視点に基づいた資産評価が可能な点です。この手法では家賃の上昇や経費の増減などの変動要因を反映できるため、現実的かつ柔軟な評価が行えます。また、総合的な収益性を分析することによって、精度の高い資産価値を算出できる点も大きな特徴です。

収益還元法のメリット

収益還元法は不動産や資産の収益性に着目し、その価値を評価する方法です。この手法にはいくつかのメリットがあり、不動産の売却価格の設定や取得価格の妥当性判断、さらにローン申し込み時の根拠資料としての活用など、幅広い場面で役立ちます。

売却価格に収益性が反映される

収益還元法では、将来の純収益をもとに物件価値を算出するため、売却価格に物件の収益性が直接反映されます。

特に賃貸マンションや商業施設などの収益物件においては、単なる立地や市場相場だけでなく、収益力そのものが売却価格に反映されて、公平かつ合理的な価格設定が可能となります。

取得価格が適正かどうか判断できる

収益還元法では、購入予定の物件が生み出す収益力と市場で期待される還元利回りを比較することで、取得価格の適正性を判断できます。

例えば、年間純収益が400万円、期待利回りが5%の場合は、適正価格が400万円÷0.05=8,000万円です。これに基づいて交渉を行えば、購入後の収益性が期待を下回るリスクを軽減でき、公正な取引が実現するでしょう。

ローン申し込み時に活用できる

収益還元法で算出された価格は収益性に基づいた理論的な評価額として信頼性が高いため、不動産投資でローンを組む際の重要な資料として活用されます。

金融機関では、物件の収益性を重視するため、収益還元法で計算された価格を提出することによって、審査プロセスがスムーズになります。また、借入額や融資条件などの優遇を引き出せる場合も。これで投資資金の確保が容易になり、投資計画をより実現しやすくなるでしょう。

収益還元法のデメリット

収益還元法にはメリットがある一方で、同時にいくつかのデメリットも存在します。その一つに、市場動向の変化を十分に考慮した計算方法ではない点が挙げられます。

収益還元法は物件の収益性をもとに評価を行うため、市場全体の需要・供給、金利の変動、各地域の不動産価値のトレンドなどのような外部的な要因が直接反映されにくいです。例えば、あるエリアで不動産需要が急増し、市場価格が上昇しているケースでも、収益還元法ではその変化が反映されない可能性があります。その結果、市場価格よりも低い評価額が算出され、売り手が損をするリスクがあります。

また、将来的な景気の動向や金利の変動が不透明な状況では、収益還元法だけでは正確な評価を行うことが困難なケースも。逆に、市場が低迷している場合には、物件の収益性が市場価格を過大評価する可能性もあります。

このようなリスクを軽減するためには、収益還元法と併せて市場動向を反映できる別の評価手法(例:DCF法や取引事例比較法)を併用することが重要です。

収益還元法の計算方法

収益還元法では、不動産が生み出す収益をもとに、その資産価値を計算します。ここでは、収益還元法の2つの主な計算方法である「直接還元法」と「DCF法(ディスカウントキャッシュフロー法)」の計算方法について紹介します。

直接還元法の計算方法

直接還元法の計算方法は以下の通りです。

| 収益還元価格 = 純収益 ÷ 還元利回り |

- 純収益:

収入から経費を差し引いた1年間の収益 - 還元利回り:

市場における期待利回り(物件特性やリスクを考慮)

以下の前提条件で収益還元価格を計算してみましょう。

- 年間収入(家賃収入など): 500万円

- 年間経費(管理費、修繕費など): 100万円

- 純収益: 400万円(年間収入-年間経費)

- 還元利回り: 5%

| 400万円÷0.05=8,000万円 |

計算の流れとして、まず年間収入から年間経費を差し引いて純収益を求めます。その後、純収益を還元利回りで割り、不動産の資産価値(収益還元価格)を算出します。この場合、収益還元価格は8,000万円です。直接還元法は計算がシンプルで、迅速に資産価値を求めることができる点が特徴です。ただし、1年間の収益をもとに算出するため、長期的な市場変動を反映しにくい特性があります。

DCF法の計算方法

DCF法の計算方法は以下の通りです。

| 資産価値 = 年間純利益の現在価値の合計 + 将来の売却価格の現在価値 |

- 年間純利益の現在価値:

各年の純利益を割引率で割り引いたもの - 将来の売却価格の現在価値:

売却価格を割引率で割り引いたもの

以下の前提条件で資産価値を計算してみましょう。

- 年間収入(家賃収入など):

1年目400万円、2年目410万円、3年目420万円 - 年間経費(管理費、修繕費など): 毎年100万円

- 年間純利益:

1年目:300万円、2年目:310万円、3年目:320万円 - 割引率: 6%

- 将来の売却価格(3年後): 1億円

| (283万円+277万円+269万円)+8,396万円=9,225万円 |

- 1年目の現在価値=300万円÷(1+0.06)1=283万円

- 2年目の現在価値=310万円÷(1+0.06)2=277万円

- 3年目の現在価値=320万円÷(1+0.06)3=269万円

- 売却価格の現在価値=1億円÷(1+0.06)3=8,396万円

計算の流れとして、まず各年の純利益を割引率で割り引いて現在価値を求めます。その後は、将来の売却価格を現在価値に割り引き、これらを合計して資産価値を算出します。この場合、DCF法による資産価値は9,225万円です。

DCF法は将来の収益や売却価格を考慮した精緻な評価が可能であり、長期的な不動産投資において有用な計算方法です。

還元利回りの相場はどのくらい?

還元利回りとは、収益物件の年間純収益を物件価格で割った値を指し、不動産の収益性やリスクを評価する重要な指標です。その相場は地域や築年数、不動産の種類によって異なります。ここでは、「株式会社二十一鑑定」の資料に基づき、共同住宅と事業用不動産の還元利回りについて紹介します。

【共同住宅の還元利回り】

| 地域 | 築年数 | 平均還元利回り |

|---|---|---|

| 東京都心5区 | 0~10年 | 約3.3% |

| 10~20年以下 | 約3.3% | |

| 20~30年以下 | 約4.5% | |

| 30~40年以下 | 約4.3% | |

| 40~50年以下 | 約6.3% | |

| 50年以上 | 約4.7% | |

| 主要政令都市 | 0~10年 | 約3.8% |

【事業用不動産の還元利回り】

| 地域 | 築年数 | 平均還元利回り |

|---|---|---|

| 東京都心5区 | 0~10年 | 約7.0% |

| 10~20年以下 | 約7.6% | |

| 20~30年以下 | 約7.7% | |

| 30~40年以下 | 約7.2% | |

| 他人口10万都市 | 0~10年 | 約7.0% |

| 10~20年以下 | 約7.7% | |

| 30~40年以下 | 約12.1% |

株式会社二十一鑑定「評価先例の地域別・築年数別平均還元利回り」

還元利回りは、不動産の収益性やリスクを評価するための指標で、地域や築年数によって大きく異なります。一般的に、築年数が古くなるほど、また地方に位置する物件ほど還元利回りは高くなる傾向があります。

毎年多くのお客様がトーシンパートナーズでマンション経営をスタートしています

月々1万円でローリスク&ロングリターンな資産運用

将来に漠然とした不安を抱えてはいるものの、なにをしたらよいかわからない……。

トーシンパートナーズではそんなお悩みを抱えるみなさまに、マンション経営をご案内しています。

マンション経営と聞くと空室の発生や、家賃の下落・滞納・資産価値の下落などの不安要素が思い浮かぶかもしれません。ですがパートナーとなる会社次第で、ご不安は限りなくゼロに近づけることができます。

家族のために、自分のために、未来の安心のために、ローリスク&ロングリターンな資産運用を始めてみませんか?

まとめ

収益還元法は不動産や資産が将来生み出す収益をもとに、その適正価格を算出する評価手法です。直接還元法は短期的な収益性を迅速かつ簡便に評価するのに適しており、DCF法は将来の収益や売却価格を考慮した長期的で正確な評価ができます。

また、還元利回りは、地域や築年数、不動産の種類によって異なる重要な指標です。例えば、東京都心5区の共同住宅では築年数により3.3~6.3%、事業用不動産では7.0~7.7%程度の還元利回りが一般的です。この指標を活用することで、不動産取引における適正な価格判断ができます。

不動産投資や資産運用を検討しているという方は、収益還元法の特徴を理解して、自分の目的に合った計算手法を活用し、適切な判断を行いましょう。