読者

読者

読者

読者

教育資金を用意するにあたって、有効な手段の一つとなるのが学資保険です。

計画的に教育費用を貯められるので、妊娠が分かったタイミングや子どもが産まれたタイミングで加入を検討する人が多い保険です。

しかし、多くの保険会社が学資保険を取り扱っているので、どのように選べば良いのか、どの保険が自分たちに合っているのか判断できないという人も少なくありません。

本記事では、学資保険の選び方やおすすめの学資保険の商品などを詳しく紹介していきます。

- 返戻率が高い保険を選ぶのがおすすめ

- 確実に教育資金を貯めたい人に向いている

- 払込期間や保険金を受け取るタイミングも要チェック

- 学資保険を選ぶ時は無料保険窓口の利用がおすすめ

- 無料保険窓口では専門家による提案やアドバイスを無料で何度でも聞ける

▼37の保険会社からぴったりの保険が見つかる!◎▼

学資保険や返戻率とは?

学資保険とは、子どもが幼いうちから保険料を支払い、高校への進学のタイミングや大学に入学するタイミングで保険金を受け取る貯蓄性保険です。

「教育資金を確保する」という目的に特化しており、計画的に教育費用を作りたいと考えている家庭から利用されています。

契約期間中に保険料を払っている保護者が死亡してしまった場合は、その後の保険料の支払いが免除になる保険機能も付帯している点が特徴です。

上記のように考えている人は、学資保険の活用がおすすめです。

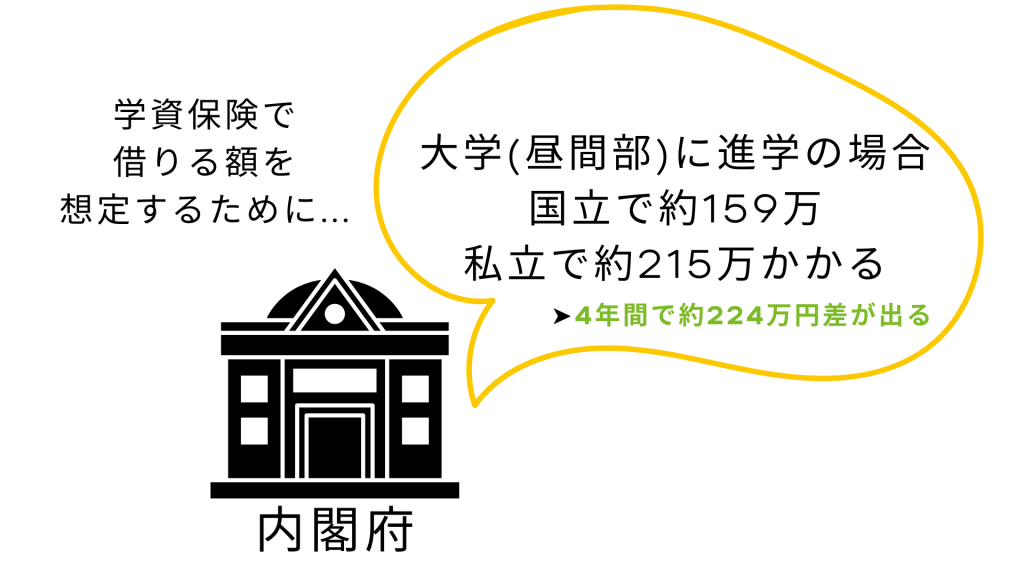

必要な学費の目安

以前は「子どもが産まれたら学資保険に入るのが当たり前」と言われていました。

確かに、学資保険は教育資金を作るために有用なツールですが、漫然と保険に入るのではなく、必要となる教育資金の目安を知ることが重要です。

必要な保険金と保障内容を把握することで、自分たちに最も合っている保険を選択できるためです。

また、国公立に通うか・私立に通うかで必要となる教育資金は大きく異なるため、学資保険で備えるべき金額も変わってきます。

出典:内閣府HP

もちろん、子どもが産まれた段階で明確に進学ルートを決めることはできません。

しかし、

読者

読者

と考えている場合は、学資保険の活用を含めて早くから準備を進める必要があります。

「経済的に厳しいから子どもが希望している進路を諦めざるを得ない…」という状況にならないためにも、余裕を持って保険金を設定しておくと良いでしょう。

学資保険の返戻率とは?

返戻率とは、どのくらいお金が戻ってくるか?を%にして表したものになります。

- 返戻率=受取り額÷支払い額×100

返戻率が100%以上になる場合は、支払い金額よりも受け取った金額の方が大きいということになります。

学資保険の返戻率を高めるポイント

返戻率を高めるポイントは、支払い方法と払込期間にあります。

それぞれ順にご説明していきます。

支払い方法

学資保険は、保険料をまとめて支払うことで割引が入り、返戻率を高めることができます。

| 支払い方法 | 特徴 |

| 一時払い(返戻率が高い) | 保険料全額を一括で支払う |

| 一括払い | 保険会社に全期間の保険料を預けるような形で一回で支払い、そこから毎月の支払い期日に合わせて充てられる形となります。 |

| 年間払い | 1年に1回、まとめて年間の保険料を支払う形となります。 |

| 半年払い | 半年に1回、まとめて半年の保険料を支払う形となります。 |

| 月払い(返戻率が低い) | 毎月保険料を支払う形となります。 |

払込期間

どのくらいの期間で保険料を払い終えるかの期間となります。

| 期間 | 特徴 |

| 子供の年齢 | 子供が決めた年齢になるまでの期間です。一般的には、10歳や15歳、17歳や18歳がよく見られます。 |

| 払込年数に応じて | 5年、10年、15年、など設定した払込年数に応じて支払います。期間が短いほど1回あたりの払込金額は高くなります。 |

| 学資保険の受取りまで | 契約で定めた学資保険の内容で初めてお金を受け取るまでの期間となります。 |

| 満期まで | 18歳や22歳など満期になるまで保険料を支払い続ける期間となります。 |

学資保険は返戻率だけ重視すべきか?

学資保険で重要視することは返戻率ですが、返戻率が100%以下になってしまう保険に加入している人もいます。

つまり、一歩間違えると、貯蓄するどころか元本が割れてしまうデメリットにもなりかねないのです。

返戻率が100%以下になることも視野に入れておくことが必要です。

学資保険はいつまでに加入すべきか?

学資保険の返戻率は、早いうちに加入するほど上がりやすくなる傾向にあります。

早くに加入し、早くに払込期間を終えるためにも、可能な限り子供が0歳のうちに加入するのがよいでしょう。

中には出産前に加入できる学資保険もあるので、早めに加入しておきたい方はチェックしてみてください。

学資保険のメリット

学資保険には、計画的な教育資金が用意できるなど様々なメリットがあります。

下記で解説するメリットに魅力を感じる場合は、学資保険の活用が向いている可能性が高いです。

学資保険のメリット:確実・計画的に貯蓄できる

学資保険はリスクが非常に低い貯蓄性保険です。

保険契約時に決められた保険金が、決められたタイミングでほぼ確実に支払われるので、安心して教育資金を貯めることができます。

なお、保険料の支払い方は下記のように様々です。

- 一括払い

- 全期前納払い

- 年払い

- 半年払い

- 月払い

つまり、家計状況に応じて最適な支払い方法を選択できるため、家計に過度な負担となる可能性も低いでしょう。

計画的な貯金が苦手な人や、できるだけリスクを抑えて教育資金を作りたい人にとっては、学資保険は最適な選択肢となる可能性が高いです。

学資保険のメリット:保険機能も付いている

学資保険は、「親が子どもの教育資金を確保するために、保険料を支払う」というものです。

多くの学資保険では、契約期間中に契約者(親)が死亡又は高度障害になった際には「それ以降の保険料の払い込みが免除される」という特徴があります。

なお、死亡又は高度障害になった場合でも、契約当初に決められた保険金は支払われます。

つまり、学資保険には親の死亡や障害リスクにも備えられるメリットがあるわけです。

具体的には、下記の要件に該当した場合は「それ以降の保険料の払い込みが免除」となります。

- 契約者が保険料払込期間中に死亡したとき

- 契約者が、責任開始日以後の疾病・傷害を直接の原因として、保険会社所定の高度障害状態になったとき

- 契約者が、責任開始日以後に発生した不慮の事故を直接の原因として、事故から180日以内に保険会社所定の身体障害状態になったとき

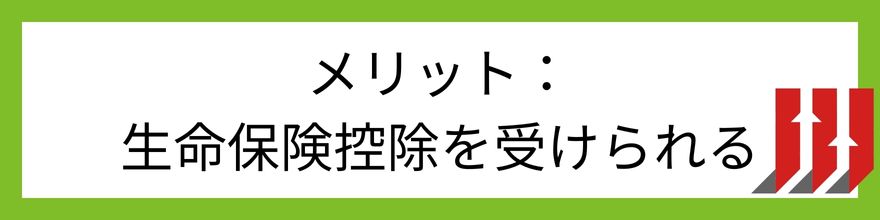

学資保険のメリット:生命保険料控除を受けられる

学資保険で支払った保険料は生命保険料控除の対象となります。

そのため、「節税しながら将来の学資保険を作ることができる」点も学資保険のメリットです。

なお、生命保険料控除の上限は下記の表の通りです。

| 年間の支払保険料等 | 控除額 |

|---|---|

| 20,000円以下 | 支払保険料等の全額 |

| 20,000円超40,000円以下 | 支払保険料等×1/2+10,000円 |

| 40,000円超80,000円以下 | 支払保険料等×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

預貯金の場合は、いくら貯めても節税効果を得ることはできませんが、学資保険であれば節税メリットを受けられます。

つまり、トータルで見ると預貯金で教育資金を準備するよりも得になる可能性が高いです。

そのため、少しでもお得に教育資金を貯めたいと考えている人は、学資保険の加入を検討する価値があります。

学資保険のデメリット

学資保険には、メリットだけでなくデメリットもあります。

ミスマッチを防ぐためにも、デメリットについてもしっかりと確認しておきましょう。

学資保険のデメリット:貯蓄額を大きく増やせない

投資の世界には「ローリスク・ローリターン」「ハイリスク・ハイリターン」という鉄則があります。

学資保険はリスクが低い商品なので、「ローリスク・ローリターン」に該当します。

つまり、元本を大きく増やすことはできない、という点をしっかりと押さえておきましょう。

例えば、18年間に渡って104%の返戻率で保険金を受け取った場合、年間利回りは約0.22%なので、

読者

読者

というレベルと言えるでしょう。

もちろん、リスクをほとんど背負うことなく銀行預金以上のリターンが期待できるのは大きな魅力です。

しかし、年4%や5%の運用は不可能である点は、押さえておきましょう。

学資保険のデメリット:短期で解約すると元本割れ

保険料をしっかりと支払えば、契約当初に決められた保険金を受け取ることができます。

しかし、保険料払込期間中に中途で解約する場合、高確率で返戻金が元本割れしてしまうので注意しましょう。

契約当初は全く問題なく支払える状態であっても、次のような要因で保険料の支払いが困難になる可能性があります。

- 住宅費用が嵩んでしまった

- 失業してしまった

- 家族の介護費用が必要になった

もし突発的にまとまったお金が必要になると、学資保険を中途解約せざるを得ないケースもあるでしょう。

このような場合、返戻金が元本を下回ってしまう可能性が高い点は学資保険のデメリットと言えます。

学資保険のデメリット:保険会社の破綻

学資保険という商品そのものは、非常にリスクが低い商品です。

しかし、保険を販売している保険会社そのものが破綻してしまうと、元本割れが起こるリスクがあります。

基本的に、保険会社が破綻する可能性はかなり低いですが、実際に日本では下記のように1997年から2008年にかけて保険会社が8社破綻しているのも事実です。

- 日産生命:1997年4月

- 東邦生命:1999年6月

- 第百生命:2000年5月

- 大正生命:2000年8月

- 千代田生命:2000年10月

- 協栄生命:2000年10月

- 東京生命:2001年3月

- 大和生命:2008年10月

学資保険は、一般的に10年以上に長期間に渡って保険料を支払うものです。

保険金を受け取るまでの間に、保険会社が潰れてしまう可能性はゼロでは無い点には注意しましょう。

保険会社が破綻した場合は、別の保険会社が破綻した保険会社を引き継ぎ、保障はそのまま受けられるのが一般的です。

しかし、保障内容が薄くなる上に解約返戻金の金額が下がってしまう可能性が高いので、保険会社が破綻すると損してしまう点は押さえておきましょう。

なお、預貯金の場合は預金保険制度によって元本1,000万円までと利息は保護されますが、保険は保護の対象外です。

つまり、保険会社が破綻しても全額が保護されない点には注意しましょう。

学資保険のデメリット:インフレで貯蓄金の価値が下がる

貯蓄性保険全般に言えることですが、学資保険はインフレに弱いというデメリットがあります。

インフレとは、モノやサービスの価格上昇のことを指しますが、2024年は様々な要因からインフレが起きています。

インフレが起きると「お金の価値が落ちてしまう」ので、保険契約時に受け取れる保険金が決まっている学資保険はインフレに対応できないのです。

例えば、2%のインフレが起きると、100万円の商品は1年後に102万円になります。

つまり、現在の100万円と来年の100万円は、額面は同じでも「実質的な価値は変動している」のです。

なお、教育費はインフレが起こりやすい分野です。

オリックス銀行によると、1989年から2016年の27年間で大学の授業料と入学金は下記のように上がっています。

- 私立大学約1.37倍

- 国立大学:約1.56倍

つまり、10年後には現在のよりも教育費用の目安が高額になっている可能性が高いです。

学資保険に加入する際には、インフレも加味した上で保険金を決定することが重要と言えるでしょう。

学資保険を選ぶ際のポイント

多くの保険会社が学資保険を取り扱っていますが、学資保険を選ぶ際のポイントは様々です。

学資保険を選ぶ際に重要となるポイントについて解説していきます。

学資保険の選び方:返戻率の高さ

学資保険の本質は「教育資金の確保」にあります。

そのため、どれくらいお得に保険を利用できたかを計る返戻率は特に注目すると良いでしょう。

なお、返戻率は下記の式で求めることができます。

- 返戻率=受取保険金÷払込保険料総額×100

例えば、支払った保険料総額が95万円で、受け取る保険金が100万円だった場合、返戻率は約105%(100万÷95万)となります。

なお、返戻率が100%を下回ると元本割れを起こすことになるため要注意です。

返戻率が高ければ高いほど保険加入者は得をするので、返戻率の高い保険を優先して選ぶと良いでしょう。

学資保険の選び方:保険金を受け取るタイミング

学資保険の商品によって、保険金を受け取るタイミングは異なります。

本当に必要なタイミングで保険金を受け取れないと、学資保険を活用する意味がありません。

主に、学資保険では下記のタイミングで保険金を受け取れるので、契約前にしっかりと確認しておきましょう。

- 小学校入学や中学校入学など、子どもの成長に合わせて祝い金を受け取るタイプ

- 大学進学時にまとめて満期保険金を受け取るタイプ

- 大学入学後、年金(学資年金)として分割して受け取るタイプ

例えば、小学校や中学校から私立へ通うことを想定している場合は、1の「子どもの成長に合わせて祝い金を受け取るタイプ」がマッチします。

必要なタイミングで資金を用意できるように、事前にシミュレーションすることが重要です。

学資保険の選び方:月々の保険料負担

先述したように、学資保険を早期で解約してしまうと元本割れを起こしてしまいます。

そのため、月々の保険料が家計を圧迫しないように気を付けましょう。

無理をして保険料を支払い、突発的な事由から解約せざるを得ない状況になってしまうと本末転倒です。

家計を見直して収支のバランスを把握した上で、長期的に無理なく保険料を支払えるようにしましょう。

なお、保険市場の学資保険の契約データによると、毎月の保険料額の平均は「15,026円」でした。

平均よりも毎月の保険料額が高い場合は、

読者

読者

と疑うと良いでしょう。

学資保険の選び方:支払期間と支払い方法

学資保険では、商品によって保険料の支払期間と支払い方法が異なります。

家計状況やライフプランに合わせて、最適な支払期間と支払い方法を選びましょう。

例えば、保険料の支払期間は下記のような違いがあります。

- 子どもが10歳まで

- 子どもが15歳まで

- 子どもが17歳まで

- 子どもが18歳まで

- 子どもが20歳まで

- 子どもが22歳まで

一般的に、払込期間が長いほど月々の保険料負担は軽くなり、逆に払込期間が短いほど返戻率が高くなります。

また、保険料の支払い方法も下記のように様々です。

- 一括払い

- 全期前納払い

- 年払い

- 半年払い

- 月払い

家計状況に合わせて、最適な支払い方法を選択することが重要です。

学資保険選びで迷った際のおすすめ人気保険ランキングTOP7

それでは、2024年10月現在おすすめできる学資保険を紹介していきます。

ソニー生命「学資金準備スクエア」

出典:ソニー生命

| 最大返戻率 | 108.7% |

|---|---|

| 払込期間 | 10歳・15歳・17歳・18歳・20歳・22歳 |

| 保険期間 | 17歳満期・18歳満期・20歳満期・22歳満期 |

ソニー生命の「学資金準備スクエア」は、最大返戻率が108.7%と非常に高い水準にあります。

そのため、貯蓄性重視や返戻率を最重要視している人におすすめできます。

なお、ソニー生命の「学資金準備スクエア」は、下記の3つの種類に分かれている点が特徴です。

- Ⅰ類:中学・高校・大学入学時に保険金を受け取れる

- Ⅱ類:大学入学時にまとまった保険金を受け取れる

- Ⅲ類:18~22歳にかけて毎年保険金を受け取れる

なお、ソニー生命の保険に加入する際には、「ライフプランナー」という専門知識を有している担当者と相談できます。

家計管理や将来の家計シミュレーションをした上で代的な保険を提案してくれるので、加入後のミスマッチを防げるでしょう。

- 返戻率の高さが大きな魅力

- ライフプランナーに家計に関する相談もできる

- 加入後のミスマッチを防げる

- 契約者に万一のことが起きたら、以降の保険料払込が免除

フコク生命「みらいのつばさ」

出典:フコク生命

| 最大返戻率 | 109.5% |

|---|---|

| 払込期間 | 11歳・14歳・17歳 |

| 保険期間 | 22歳満期 |

フコク生命の「みらいのつばさ」は、最大返戻率が109.5%という魅力的な商品です。

幼稚園・小学校。中学校・高校・大学など入園や入学の度にかかる出費に備えられるS(ステップ)型と、大学進学に備えるJ(ジャンブ)型があります。

また、フコク生命の学資保険ならではのサービスに「兄弟割引」があります。

子どもが2人以上いる家庭にとっては魅力的なサービスと言えるでしょう。

- 高い返戻率を誇っている

- アドバイザーが見積もりを作成してくれるので安心

- 進学の都度保険金を受け取れるタイプもある

- 契約者に万一のことが起きたら、以降の保険料払込が免除

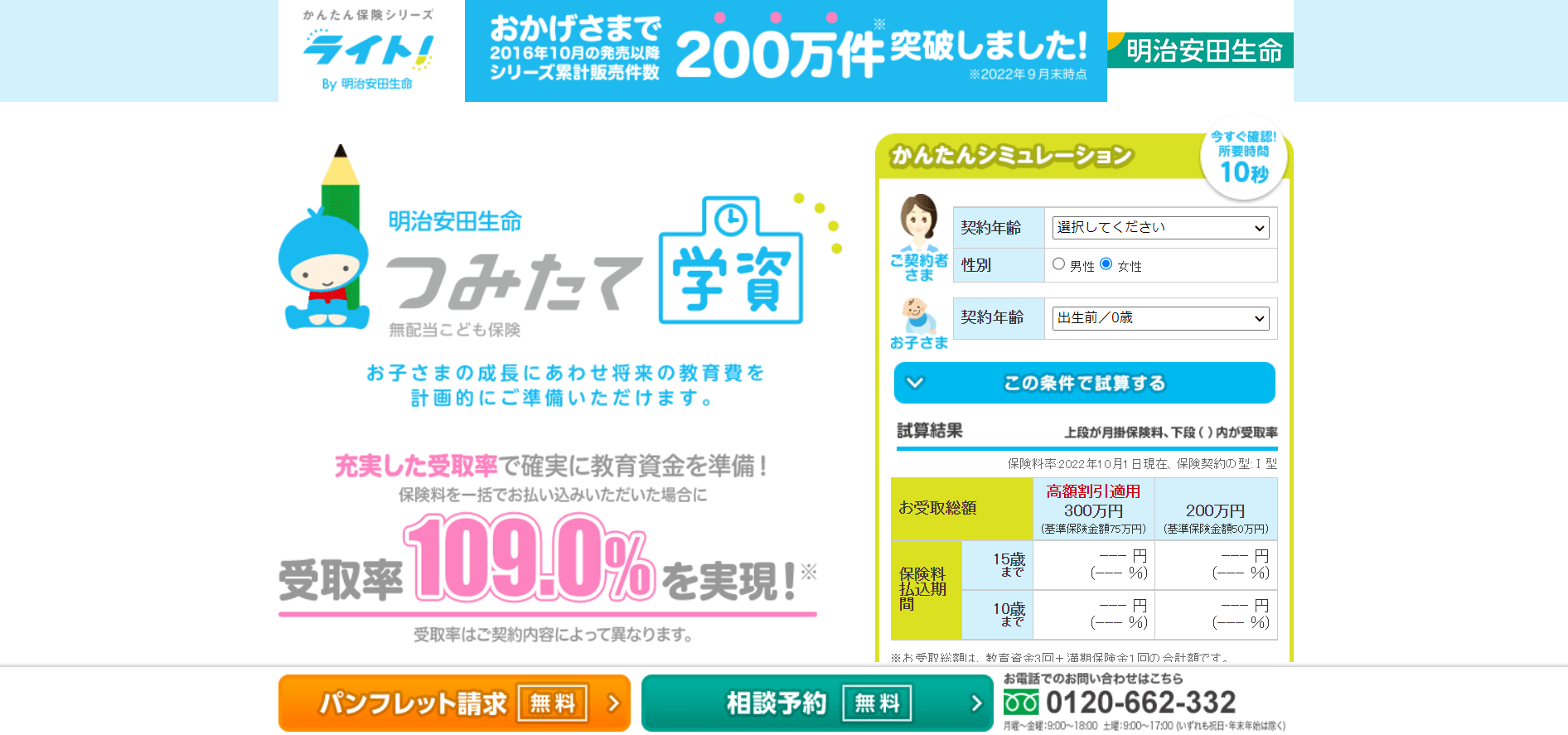

明治安田生命「つみたて学資」

出典:明治安田生命

| 最大返戻率 | 109.0% |

|---|---|

| 払込期間 | 10歳・15歳 |

| 保険期間 | 21歳満期 |

明治安田生命の「つみたて学資」は、費用がかさむ大学の時期に教育資金を確実に受け取れる学資保険です。

最大返戻率は109.0%と非常に高いので、貯蓄性重視の人におすすめできます。

最も長いプランの場合でも、子どもが15歳のタイミングで保険料の払い込みが終了するため、計画的に保険料の支払いが可能です。

また、教育資金や満期保険金のすえ置きも可能で、すえ置いた場合は所定の利率で運用されて満期保険金と合わせて受け取ることができます。

- トップクラスの返戻率を誇る

- 大学時の費用に備えられる

- 「24時間妊娠育児相談サービス」を利用できる

- 契約者に万一のことが起きたら、以降の保険料払込が免除

日本生命「ニッセイ学資保険」

出典:日本生命

| 最大返戻率 | 108.9% |

|---|---|

| 払込期間 | 5年・10年・学資年金開始年齢まで |

| 保険期間 | 17歳満期・18歳満期 |

日本生命の「ニッセイ学資保険」には、下記の2通りの学資保険のプランが用意されています。

- こども祝金なし型:大学時から毎年1回、合計5回の学資年金を受け取れる

- こども祝金あり型:こども祝金なし型に加えて、小学校・中学校・高校入学時に祝金を受け取れる

どちらのプランも入試や入学金、一人暮らしの諸費用など、大学への入学のタイミングで基準保険金額と同額の学資年金が支給されます。

契約者は育児相談サービスを24時間利用でき、小児科医や看護師に相談できるので安心です。

- 24時間育児相談サービスを利用できる

- こども祝金なし型とこども祝金あり型の2パターンから選べる

- 契約者が死亡又は所定のがんや脳卒中になった場合以降の保険料の払込免除

- 契約者に万一のことが起きたら、以降の保険料払込が免除

JA共済「こども共済」

出典:JA共済

| 最大返戻率 | 105.8% |

|---|---|

| 払込期間 | 11歳・12歳・14歳・15歳・17歳・18歳 |

| 保険期間 | 14歳満期・15歳満期・17歳満期・18歳満期・22歳満期 |

JA共済の「こども共済」は中学プラン・高校プラン・大学プランからニーズに合ったプランを選択できます。

そのため、私立中学や私立高校費用の積み立てとしても利用可能です。

また、契約者だけでなく、子どもに後遺障害が残った場合や死亡時にも保険金が支給される点が特徴です。

- 貯蓄性と保障のバランスが優れている

- 子どもが12歳までなら加入できる

- 契約者は75歳まで加入できるので、祖父母の加入も可能

- 契約者に万一のことが起きたら、以降の保険料払込が免除

第一生命「こども応援団/Mickey」

出典:第一生命

| 最大返戻率 | 102.7% |

|---|---|

| 払込期間 | 15歳 |

| 保険期間 | 22歳満期 |

第一生命の「こども応援団/Mickey」は、17歳または18歳から学資金を受け取ることができ、さらに保険期間満了時に満期保険金を受け取れる学資保険です。

大学進学時・在籍時の学費や生活費をカバーできる保険となっています。

保険料払込の免除となる保障を選択できる点も特徴で、「こども応援団A型」「Mickey B型」「Mickey C型」に分かれています。

なお、最も保障範囲が広いのは「こども応援団A型」で、「Mickey C型」には保険料払込の免除保障はありません。

- 大学進学時・在籍時の出費に備えられる

- 保険料払込の免除となる保障範囲を選べる

- 出産予定日の140日前から加入できる

住友生命「スミセイのこどもすくすく保険」

出典:住友生命

| 最大返戻率 | 101.7% |

|---|---|

| 払込期間 | 12歳・15歳・18歳 |

| 保険期間 | 18歳満期・22歳満期 |

住友生命の「スミセイのこどもすくすく保険」は、中学校・高校・大学入学の節目の年に保険金を受け取れる学資保険です。

契約者が男性の場合69歳まで、女性の場合75歳まで加入できるので、父母だけでなく祖父母も加入できる魅力があります。

- 中学校・高校・大学入学の年に保険金を受け取れる

- 特約で子どもの入院や手術費用の保障を追加できる

- 契約者に万一のことが起きたら、以降の保険料払込が免除

学資保険が必要なご家庭と不要なご家庭

学資保険は、子供の教育費に備えられる便利な保険ですが、必ずもすべてのご家庭に必要というわけではありません。

例えば、すでに教育資金の準備ができているご家庭や、別の投資手段によって教育費の準備をしている場合は、新しく学資保険に加入する必要はないかもしれません。

一方、貯蓄が苦手な方や万が一のリスクに備えたいという方なら、学資保険に加入することを検討するとよいでしょう。

学資保険の契約前に、保険のプロに相談しておこう

学資保険は、子供の教育資金に備えられる便利な保険ですが、子供の教育費に備えるための手段は学資保険だけではありません。

「本当に学資保険でよいのかな…?」と少しでも不安がある方は、一度保険のプロに相談するとよいでしょう。

保険相談窓口では、無料で保険のプロから保険に関する提案を受けることができます。もちろん契約することを決めていなくても問題ありませんので、ぜひ一度利用してみてください。

▼37の保険会社からぴったりの保険が見つかる!◎▼

学資保険のよくある質問

最後に、学資保険に関して良くある質問を紹介していきます。

学資保険と生命保険の違いは?

学資保険は、子どもの教育費用を計画的に作ることを目的としています。

一方で、生命保険は遺族の生活保障を目的としています。

つまり、学資保険で教育費用は工面できても、契約者に万が一の事態が起こっても当面の生活費は確保できません。

そのため、共働き世帯かどうか・現在の総資産はいくらかなどを加味した上で、必要な保険に加入しましょう。

ドル建ての学資保険はどうなの?

金利などの影響もあり、一般的に円建ての学資保険よりもドル建ての学資保険の方が返戻率は高いです。

中には、返戻率が120%を超える学資保険もあるため、一見すると非常に魅力的です。

しかし、ドル建てなどの外貨建て保険の場合、為替リスクがあるため元本割れしてしまうリスクがあります。

保険金を受け取るタイミングが円高だと、元本割れしてしまう可能性があるため要注意です。

もちろん、将来の為替変動は誰も予測することはできません。

確実性を求めている場合は円建ての学資保険、損失を受け入れる覚悟があり、リターンを重視する場合はドル建ての学資保険を検討すると良いでしょう。

学資保険に加入後に離婚したらどうなる?

離婚した場合でも、学資保険の契約は継続します。

また、契約者が離婚後に子どもの親権を持ち、そのまま保険料を支払う場合は手続きも不要です。

しかし、離婚前は夫が契約者として保険料を支払い、離婚後は妻が保険料を支払うことになった場合は、契約者変更などの手続きが必要となります。

いずれにしても、「離婚したから保険金はもらえない」ということはありません。

学資保険の保険料は毎月いくらくらいですか?

保険市場の学資保険の契約データによると、毎月の保険料額の平均は「15,026円」でした

学資保険はどれくらいの人が加入していますか?

ソニー生命が行った調査によると、高校生以下の子供がいる親748名のうち、学資保険へ加入している人は2022年で42.1%となっています。

保険料の払込期間は何歳までがよいですか?

払込期間は、どの時期の学費に備えるかで考えるとよいでしょう。

例えば、大学の学費のために学資保険への加入を検討しているなら子供が18歳になるまで、中学の学費なら12歳、高校なら16歳のように決めて問題ありません。

ただし、払込期間が短いほど返戻率は高くなる傾向にあるので注意が必要です。

子供に必要な教育費はいくらですか?

学資保険の加入目的としてよく挙げられる大学への進学費用で考えると、公立大学で年間約159万円、私立大学で年間約215万円の費用がかかることが多いようです。

学資保険はなぜ必要なのですか?

学資保険では、毎月決まった保険料を支払うことで将来の子供の教育資金の準備を行うことができます。

仮に払込期間中に親が死亡した場合は、以後の保険料支払いが免除されるので、自分に万が一のことあっても子供に教育をうけるための資金を残すことができます。

学資保険はいつからはいるのがよいですか?

学資保険は、加入のタイミングが早いほど返戻率も上がりやすいため、できる限り子供が0歳のうちに加入するのがおすすめです。

特約はつけるべきですか?

学資保険の中には、特約で医療保険を付けられるものがありますが、基本的には特約はつけなくてよいでしょう。

保険料が上がってしまう上、医療保険は必要に応じて別途加入できるので、どうしても必要という理由がない限りはつけなくてOKです。

おすすめの学資保険まとめ

学資保険に加入するメリットや、おすすめの学資保険を具体的に紹介してきました。

子育て中の全ての人に学資保険が必要というわけではありません。

しかし、学資保険には計画的に教育費用を作ることができ、保険機能も付いているなどのメリットがあります。

本記事で解説したポイントを押さえながら学資保険を探せば、計画的かつ受け取りたいタイミングで保険金が受け取れるでしょう。

出産予定がある人や子育て中の人は、ぜひ子どものためにも学資保険の加入を検討してみてください。

他の保険に関する記事はこちら!

▼37の保険会社からぴったりの保険が見つかる!◎▼

保険契約の前に!消費者庁提供:「消費者を保護する制度の内容を知ろう」

当記事管理者情報 株式会社トーシンパートナーズ

|

株式会社トーシンパートナーズ 住所 東京都武蔵野市吉祥寺本町1丁目33番5号 |